Krytycznie o Tarczy Finansowej - jak wykazać stratę gotówkową netto?

REKLAMA

REKLAMA

dr Monika Król-Stępień, biegły rewident, Wiceprezes Zarządu Stowarzyszenia Księgowych w Polsce, oddział dolnośląski we Wrocławiu, Partner zarządzający w Kancelarii Biegłych Rewidentów Quatro Sp. z o.o. we Wrocławiu

REKLAMA

REKLAMA

Merytoryczna analiza REGULAMINU UBIEGANIA SIĘ O UDZIAŁ W PROGRAMIE RZĄDOWYM "TARCZA FINANSOWA POLSKIEGO FUNDUSZU ROZWOJU DLA MAŁYCH I ŚREDNICH FIRM" - Strony 60-61 Regulaminu Warunki Umorzenia

Na stronie internetowej Polskiego Funduszu Rozwoju S.A. w minionym tygodniu pojawiła się informacja: W poniedziałek 27 kwietnia (wieczorem) program Tarcza Finansowa PFR uzyskał notyfikację Komisji Europejskiej, co było ostatnim wymaganym krokiem do jego uruchomienia. Przyjmowanie wniosków w systemach bankowości elektronicznej rozpoczęło się 29 kwietnia o godz. 18:00 i udostępniono REGULAMIN UBIEGANIA SIĘ O UDZIAŁ W PROGRAMIE RZĄDOWYM "TARCZA FINANSOWA POLSKIEGO FUNDUSZU ROZWOJU DLA MAŁYCH I ŚREDNICH FIRM".

Wyciąg z regulaminu Warunki Umorzenia (strony 60-61):

REKLAMA

„Otrzymana przez małego lub średniego przedsiębiorcę subwencja podlega zwrotowi na następujących zasadach:

1. w przypadku: (i) zaprzestania prowadzenia działalności gospodarczej (w tym w razie zawieszenia prowadzenia działalności gospodarczej) przez przedsiębiorcę, (ii) otwarcia likwidacji przedsiębiorcy (jeżeli dotyczy) lub (iii) otwarcia postępowania upadłościowego/restrukturyzacyjnego w każdym czasie w ciągu 12 miesięcy od dnia przyznania subwencji – w kwocie stanowiącej 100% wartości subwencji;

2. w przypadku prowadzenia działalności gospodarczej przez MŚP w każdym czasie przez okres 12 miesięcy od dnia przyznania subwencji:

a. w wysokości 25% wartości subwencji bezwarunkowo; oraz

b. w wysokości dodatkowo 25% kwoty subwencji pomniejszonej o wykazaną przez Beneficjenta Programu skumulowaną stratę gotówkową na sprzedaży w okresie 12 miesięcy licząc od pierwszego miesiąca, w którym przedsiębiorca odnotował stratę po 1 lutego 2020 r. lub od miesiąca, w którym udzielona została subwencja, rozumianej w zależności od formy działalności jako:

(i) dla przedsiębiorstw prowadzących pełną rachunkowość gotówkową strata na sprzedaży to odzwierciedlona w rachunku wyników strata na sprzedaży netto z wyłączeniem w szczególności kosztów amortyzacji, rezerw i odpisów lub wyniku z przeszacowania lub sprzedaży aktywów,

(ii) dla przedsiębiorstw rozliczających się na podstawie księgi przychodów i rozchodów w kwocie wykazanej straty,

(iii) dla przedsiębiorców rozliczających się na podstawie karty podatkowej lub na ryczałcie stratę na sprzedaży oblicza się jako skumulowany spadek przychodów ze sprzedaży, oraz

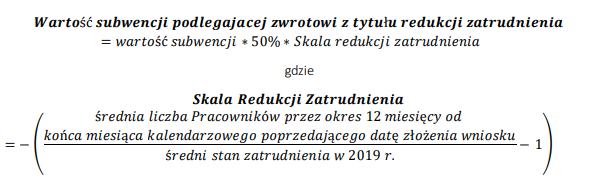

c. w wysokości do 25% kwoty subwencji w przypadku utrzymania średniej liczby Pracowników (średnie zatrudnienie) w okresie 12 pełnych miesięcy kalendarzowych od końca miesiąca kalendarzowego poprzedzającego miesiąc złożenia wniosku o udzielenie subwencji finansowej, w stosunku do średniego stanu zatrudnia w 2019 r., obliczanego jako średnia z liczby Pracowników na dzień 31 grudnia 2019 r. oraz 30 czerwca 2019 r, na poziomie:

(i) wyższym niż 100% – w wysokości dodatkowo 0% kwoty subwencji,

(ii) od 50% do 100% – w wysokości dodatkowo od 0% do 25% kwoty subwencji – proporcjonalnie do skali redukcji zatrudnienia:

(iii) niższym niż 50% – w wysokości dodatkowo 25% kwoty subwencji;

3. kwota subwencji, która podlega zwrotowi, jest spłacana w 24 równych miesięcznych ratach, rozpoczynając od 13 miesiąca kalendarzowego, licząc od pierwszego pełnego miesiąca kalendarzowego, po dniu udzielenia subwencji finansowej;

4. warunkiem nieegzekwowania zwrotu subwencji, przy czym kwota stanowiąca 25% wartości subwencji jest w każdym przypadku bezwarunkowo zwrotna, jest: (i) spełnienie przez Beneficjenta Programu ewentualnych innych zobowiązań określonych w umowie, oraz (ii) złożenie oświadczenia przez Beneficjenta Programu wraz z odpowiednią dokumentacją potwierdzającą stan zatrudnienia.”

W niniejszym opracowaniu skupię się jedynie na jednym aspekcie określonym w warunkach umorzenia w punkcie 2b(i), tj. umorzeniu dodatkowo 25% kwoty subwencji pomniejszonej o wykazaną przez Beneficjenta Programu skumulowaną stratę gotówkową na sprzedaży w okresie 12 miesięcy licząc od pierwszego miesiąca, w którym przedsiębiorca odnotował stratę po 1 lutego 2020 r. lub od miesiąca, w którym udzielona została subwencja, rozumianej w zależności od formy działalności jako:

(i) dla przedsiębiorstw prowadzących pełną rachunkowość gotówkową strata na sprzedaży to odzwierciedlona w rachunku wyników strata na sprzedaży netto z wyłączeniem w szczególności kosztów amortyzacji, rezerw i odpisów lub wyniku z przeszacowania lub sprzedaży aktywów.

Zakładam, że prowadzimy pełną rachunkowość gotówkową (cokolwiek to znaczy). Jako praktyk rachunkowości z 25 letnim stażem potrafię rozpoznać granicę między polityką bilansową, rachunkowością kreatywną, a rachunkowością agresywną. Ale o rachunkowości gotówkowej pierwszy raz słyszę. Być może ekstraordynaryjne sytuacje wymagają ekstraordynaryjnej rachunkowości - nazwanej gotówkową?

Pomijam fakt, że ustawa o rachunkowości od lat nie posługuje się pojęciem rachunku wyników (domniemam, że twórcom regulaminu chodziło o rachunek zysków i strat).

W rachunku zysków i strat już od kilku lat nie ma pojęcia „straty na sprzedaży netto”. Mamy za to następujące kategorie wynikowe:

- Zysk (strata) na sprzedaży,

- Zysk (strata) z działalności operacyjnej,

- Zysk (strata) brutto,

- Zysk (strata) netto.

Dla przypomnienia wyciąg z Załącznika nr 1 ustawy o rachunkowości:

|

Wariant kalkulacyjny |

|

|

C |

Zysk (strata) brutto ze sprzedaży (A - B) |

|

D |

Koszty sprzedaży |

|

E |

Koszty ogólnego zarządu |

|

F |

Zysk (strata) ze sprzedaży (C - D - E ) |

|

I |

Zysk (strata) z działalności operacyjnej (F + G - H) |

|

L |

Zysk (strata) brutto (I + J - K) |

|

O |

Zysk (strata) netto (L - M - N) |

|

Wariant porównawczy |

|

|

C |

Zysk (strata) ze sprzedaży (A-B ) |

|

F |

Zysk (strata) z działalności operacyjnej (C - D - E ) |

|

I |

Zysk (strata) brutto (F + G - H) |

|

L |

Zysk (strata) netto (I - J - K) |

Autorzy nie określają czy chodzi o stratę na sprzedaży, czy chodzi o stratę netto?

Ale najciekawiej jest, gdy dojdziemy do wyłączeń. Co wyłączamy w szczególności (katalog otwarty)? (…) z wyłączeniem w szczególności kosztów amortyzacji, rezerw i odpisów lub wyniku z przeszacowania lub sprzedaży aktywów.

Jeżeli autorom chodziło jednak o stratę na sprzedaży, to część wyłączeń jest absurdalna. Jak można wyłączać ze straty na sprzedaży pozycje, które tej straty na sprzedaży nie kształtują?

- koszty amortyzacji (które? - amortyzacja też jest ujmowana czasami w pozostałej działalności operacyjnej),

- rezerw (których? - tych, które dotyczą działalności podstawowej, czy również pozostałej działalności operacyjnej),

- odpisów lub wyniku z przeszacowania - te według ustawy o rachunkowości są zawsze ujmowane w pozostałej działalności operacyjnej lub finansowej.

Natomiast, jeśli intencją autorów była jednak strata netto (a nie strata na sprzedaży), to wymienione powyżej wyłączenia nie powodujące przepływów gotówkowych mają sens.

Na koniec perełka. Nie trzeba być specjalistą od rachunkowości, aby wiedzieć, że istotą działalności firm produkcyjnych i handlowych jest sprzedaż aktywów. Aktywami są zapasy (m.in. towary i produkty). Natomiast w katalogu wyłączeń na końcu znajdujemy informację, że mamy ustalić stratę na sprzedaży netto z wyłączeniem w szczególności (…) sprzedaży aktywów.

Jeżeli wyłączymy sprzedaż aktywów - to w zasadzie nie ma co się trudzić. Niemal wszyscy przedsiębiorcy (za wyjątkiem firm usługowych) wykażą stratę, bo w każdej jednostce występuje coś takiego jak koszty, które nie wiążą się bezpośrednio ze sprzedażą aktywów.

Jeżeli zatem w całości należy wyłączyć sprzedaż aktywów (którymi są niewątpliwie produkty i towary) już pozostaje bez znaczenia, czy będzie to strata netto czy strata na sprzedaży, czy strata netto na sprzedaży jakiej oczekują twórcy regulaminu.

Mój osobisty apel do twórców REGULAMINU UBIEGANIA SIĘ O UDZIAŁ W PROGRAMIE RZĄDOWYM "TARCZA FINANSOWA POLSKIEGO FUNDUSZU ROZWOJU DLA MAŁYCH I ŚREDNICH FIRM Polskiego Funduszu Rozwoju S.A. W Polsce mamy szereg księgowych, biegłych rewidentów, pracowników naukowych specjalizujących się w zagadnieniach z zakresu rachunkowości. Może w przyszłości warto skorzystać z fachowej pomocy, a nie tworzyć neologizmów, których niewielu potrafi zinterpretować.

Obecny kształt – tak sprecyzowanych warunków umorzenia dofinansowania – powoduje, że niewykonalne ich wyliczenie. Mnie osobiście – ale myślę, że wszystkich, którzy mają jakiekolwiek pojęcie o rachunkowości - przyprawiają o ból głowy. Wyrazy współczucia dla tych, którzy będą musieli udokumentować ich spełnienie, ale również dla wszystkich, którzy będą musieli to skontrolować.

dr Monika Król-Stępień, biegły rewident, Wiceprezes Zarządu Stowarzyszenia Księgowych w Polsce, oddział dolnośląski we Wrocławiu, Partner zarządzający w Kancelarii Biegłych Rewidentów Quatro Sp. z o.o. we Wrocławiu

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA