Jak prawidłowo wypełniać pkpir

REKLAMA

REKLAMA

REKLAMA

REKLAMA

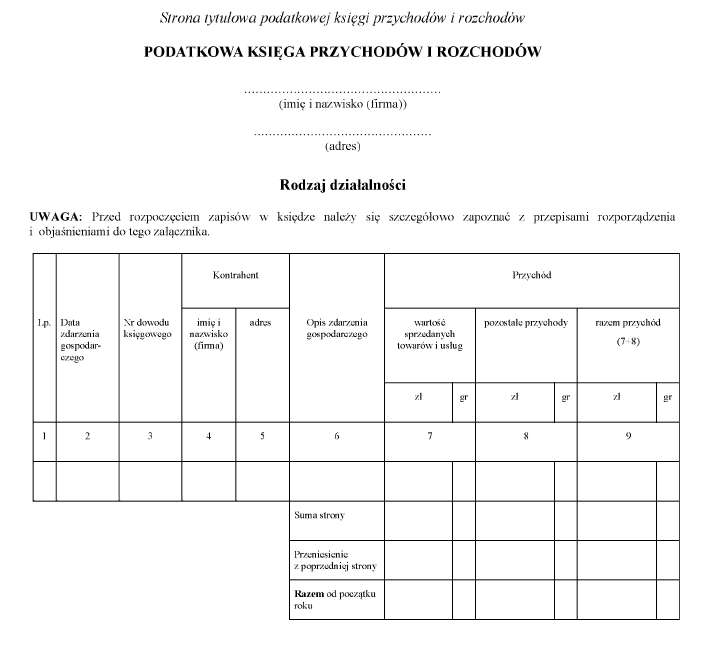

Nowy wzór pkpir

Nowy wzór podatkowej księgi przychodów i rozchodów wprowadzony został rozporządzeniem Ministra Finansów z dnia 31 marca 2016 r. zmieniającym rozporządzenie w sprawie prowadzenia podatkowej księgi przychodów i rozchodów (Dz.U. 2016 poz. 67), które weszło w życie 8 kwietnia 2016 r.

Obowiązek stosowania nowego wzoru pkpir już w 2016 r. mają podatnicy, którzy rozpoczynają działalność gospodarczą w trakcie tego roku. Natomiast pozostali podatnicy, czyli ci którzy kontynuują działalność gospodarczą rozpoczętą przed wejściem w życie rozporządzenia, tj. przed 8 kwietnia 2016 r., mogą do końca tego roku prowadzić ewidencję na dotychczasowym wzorze, tzn. nowy wzór mogą zastosować dopiero od 1 stycznia 2017 r. Przy czym nie ma przeszkód ku temu, żeby podatnicy ci zdecydowali się na prowadzenie pkpir według nowego wzoru już w trakcie 2016 r.

REKLAMA

Polecamy: Nowa PKPIR 2016 – zmiany od 8 kwietnia 2016 r.

WZÓR PODATKOWEJ KSIĘGI PRZYCHODÓW I ROZCHODÓW

Obowiązek prowadzenia pkpir

Do prowadzenia pkpir zobowiązani są podatnicy o których mowa w art. 24a ust. 1 i 2 ustawy o PIT. A zatem obowiązek ten obejmuje osoby fizyczne, spółki cywilne osób fizycznych, spółki jawne osób fizycznych oraz spółki partnerskie wykonujące działalność gospodarczą w sposób zapewniający ustalenie dochodu (straty), podstawy opodatkowania i wysokości należnego podatku za rok podatkowy, w tym za okres sprawozdawczy, a także uwzględniać w ewidencji środków trwałych oraz wartości niematerialnych i prawnych informacje niezbędne do obliczenia wysokości odpisów amortyzacyjnych.

Ważne!

Przy czym, podatnicy będący przedsiębiorcami żeglugowymi w rozumieniu ustawy z dnia 24 sierpnia 2006 r. o podatku tonażowym, prowadzący działalność opodatkowaną podatkiem tonażowym oraz inną działalność opodatkowaną podatkiem dochodowym są obowiązani w prowadzonej pkpir wyodrębnić przychody i związane z nimi koszty na poszczególne rodzaje działalności podlegającej opodatkowaniu podatkiem tonażowym i podatkiem dochodowym. Jak również podatnicy prowadzący działalność badawczo-rozwojową, którzy zamierzają skorzystać z odliczenia są obowiązani w prowadzonej pkpir wyodrębnić koszty działalności badawczo-rozwojowej.

Obowiązek prowadzenia pkpir dotyczy również osób:

- wykonujących działalność na podstawie umów agencyjnych i umów na warunkach zlecenia, zawartych na podstawie odrębnych przepisów;

- prowadzących działy specjalne produkcji rolnej, jeżeli osoby te zgłosiły zamiar prowadzenia pkpir;

- duchownych, które zrzekły się opłacania zryczałtowanego podatku dochodowego.

Pokwitowanie z poczty jako dowód księgowy w pkpir

Prowadzić ją muszą również rolnicy prowadzący gospodarstwo rolne bez zatrudnienia w nim pracowników, członków rolniczych spółdzielni produkcyjnych oraz pracowników rolnych, wykonujący działalność gospodarczą, osobiście lub z udziałem członków rodziny pozostających we wspólnym gospodarstwie domowym, jeżeli łączny przychód z tej działalności gospodarczej nie przekracza 10.000 zł w roku podatkowym. Dla tych jednak podatników został określony odrębny wzór pkpir.

Limit prowadzenia pkpir

Możliwość prowadzenia podatkowej księgi przychodów i rozchodów przysługuje dla osób fizycznych, spółek cywilnych osób fizycznych, spółek jawnych osób fizycznych oraz spółek partnerskich, jeżeli ich przychody za poprzedni rok podatkowy nie przekroczyły w walucie polskiej równowartość kwoty określonej w euro w przepisach ustawy o rachunkowości. Chodzi o limit 1.200.000 euro, po przekroczeniu którego powstaje obowiązek przejścia z pkpir na księgi rachunkowe. Po przekroczeniu limitu osoby fizyczne lub wspólnicy spółki przed rozpoczęciem roku podatkowego są obowiązani do zawiadomienia o tym naczelnika urzędu skarbowego właściwego w sprawach opodatkowania podatkiem dochodowym. Zawiadomienie o prowadzeniu ksiąg rachunkowych może być złożone na podstawie przepisów o swobodzie działalności gospodarczej.

Wyrażoną w euro wielkość limitu przelicza się na walutę polską według średniego kursu euro ogłaszanego przez Narodowy Bank Polski na pierwszy dzień roboczy października roku poprzedzającego rok podatkowy. I tak, w 2016 roku pierwszym dniem roboczym października był 3 października. Średni kurs euro z tego dnia, ogłoszony przez NBP wynosił 4,2976 zł (tabela kursów NBP nr 191/A/NBP/2016). W związku z tym równowartość limitu 1.200.000 euro wyrażona w złotych wynosi 5.157.120 zł. Zatem, w świetle obecnie obowiązujących przepisów, wymienione podmioty mają obowiązek przejść z pkpir na księgi rachunkowe od 1 stycznia 2017 r., jeśli ich przychody w roku 2016 wyniosły co najmniej 5.157.120 zł.

Wyższy limit przychodów dla pkpir od 1 stycznia 2017 r.

Zasady wypełniania pkpir

Jeżeli chodzi o zmiany w stosunku do poprzedniego wzoru pkpir to, nowy wzór pozwala podmiotom, które ponoszą koszty związane z działalnością badawczo-rozwojową, na wyodrębnienie tych kosztów w specjalnie przeznaczonej do tego celu kolumnie 16. Kolumna o tym numerze w poprzedniej wersji pkpir służyła do wpisywania uwag. Obecnie, w nowym wzorze do wpisywania uwag przez podatników służy kolumna 17.

Prześledźmy krok po kroku poszczególne kolumny nowego pkpir.

Kolumna 1 jest przeznaczona do wpisania kolejnego numeru zapisów do księgi. Tym samym numerem należy oznaczyć dowód stanowiący podstawę dokonania zapisu.

W kolumnie 2 należy wpisywać dzień miesiąca wynikający z dokumentu stanowiącego podstawę dokonywania wpisu (datę poniesienia wydatku, otrzymania towaru lub uzyskania przychodu albo datę zestawienia sprzedaży).

W kolumnie 3 należy wpisywać numer faktury lub innego dowodu. Jeżeli zapisów dokonuje się na podstawie dziennego zestawienia sprzedaży, należy wpisywać numer zestawienia faktur.

Kolumny 4 i 5 są przeznaczone do wpisywania imion i nazwisk (nazw firm) oraz adresów kontrahentów (dostawców lub odbiorców), z którymi zawarte zostały transakcje dotyczące zakupu surowców, materiałów, towarów itp. lub sprzedaży wyrobów gotowych (towarów), gdy transakcje te udokumentowane są fakturami i paragonami. Kolumn tych nie wypełnia się w wypadku zapisów dotyczących przychodu ze sprzedaży na podstawie dziennych zestawień sprzedaży oraz dowodów wewnętrznych.

Ważne!

Nie wypełnia się kolumn 3–5 w przypadku dokonywania zapisów w pkpir, wynikających z prowadzonych przez podatnika:

a) ewidencji sprzedaży,

b) ewidencji kupna i sprzedaży wartości dewizowych,

c) ewidencji pożyczek i zastawionych rzeczy,

d) ewidencji dla potrzeb podatku od towarów i usług.

W kolumnie 6 należy wpisać rodzaje przychodów lub wydatków. Określenie to powinno zwięźle oddawać istotę dokonanego zdarzenia gospodarczego, np. zakup blachy, zapłata za niklowanie obręczy, wypłata wynagrodzeń za określony okres okres.

Kolumna 7 jest przeznaczona do wpisywania przychodów ze sprzedaży wyrobów (towarów handlowych) i sprzedaży usług.

Podatnicy prowadzący działalność kantorową w kolumnie tej wpisują miesięczną kwotę przychodu (sprzedaży wartości dewizowych) wynikającą z ewidencji kupna i sprzedaży wartości dewizowych.

W przypadku prowadzenia działalności polegającej na udzielaniu pożyczek pod zastaw (w lombardach) do kolumny 7 wpisuje się na koniec miesiąca kwotę prowizji stanowiącą wartość spłaconych w danym miesiącu odsetek lub różnicę między kwotą uzyskaną ze sprzedaży zastawionych rzeczy a kwotą udzielonych pożyczek.

Kolumna 8 jest przeznaczona do wpisywania pozostałych przychodów, np. przychodów z odpłatnego zbycia składników majątku, otrzymanych kar umownych, wynagrodzenia płatnika.

Kolumna 9 jest przeznaczona do wpisywania łącznej kwoty przychodów zewidencjonowanych w kolumnach 7 i 8.

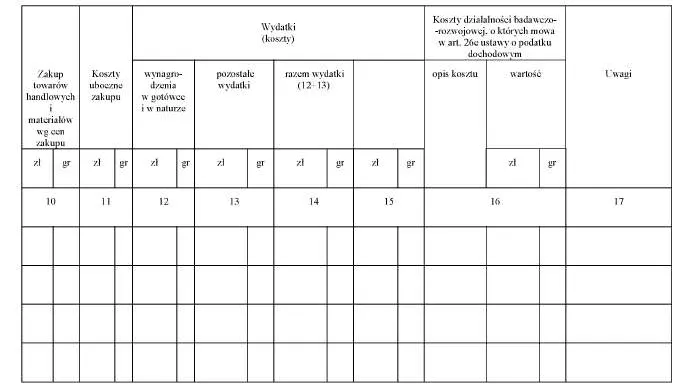

Kolumna 10 jest przeznaczona do wpisywania zakupu materiałów oraz towarów handlowych według cen zakupu.

Podatnicy prowadzący działalność kantorową w kolumnie tej wpisują miesięczną kwotę zakupionych wartości dewizowych, wynikającą z ewidencji kupna i sprzedaży wartości dewizowych.

Kolumna 11 jest przeznaczona do wpisywania kosztów ubocznych związanych z zakupem, np. kosztów dotyczących transportu, załadunku i wyładunku, ubezpieczenia w drodze.

Moment ujęcia kosztów w księdze przychodów i rozchodów

Kolumna 12 jest przeznaczona do wpisywania wynagrodzeń brutto wypłacanych pracownikom (w gotówce i w naturze). Wynagrodzenia w naturze, jeżeli przedmiotem świadczeń w naturze są rzeczy lub usługi wchodzące w zakres działalności gospodarczej pracodawcy, wpisuje się według przeciętnych cen stosowanych wobec innych odbiorców, a w pozostałych przypadkach – na podstawie cen rynkowych stosowanych przy świadczeniu usług lub udostępnianiu rzeczy lub praw tego samego rodzaju i gatunku, z uwzględnieniem w szczególności ich stanu i stopnia zużycia oraz czasu i miejsca udostępnienia. Wpisu dokonuje się:

a) na podstawie listy płac lub innych dowodów, na których pracownik potwierdza własnym podpisem kwoty otrzymanych wynagrodzeń w gotówce i w naturze – w przypadku wypłaty wynagrodzenia w kasie,

b) na podstawie innych dowodów, np. dowodu potwierdzającego przekazanie wynagrodzenia na rachunek pracownika – jeżeli wynagrodzenie nie jest wypłacane w kasie.

W kolumnie tej ewidencjonuje się również wynagrodzenia wypłacane osobom z tytułu umów zlecenia i umów o dzieło.

Kolumna 13 jest przeznaczona do wpisywania pozostałych kosztów (poza wymienionymi w kolumnach 10–12), z wyjątkiem kosztów, których zgodnie z art. 23 ustawy o podatku dochodowym nie uznaje się za koszty uzyskania przychodów. W kolumnie tej wpisuje się w szczególności takie wydatki, jak: czynsz za lokal, opłatę za energię elektryczną, gaz, wodę, c.o., opłatę za telefon, zakup paliw, wydatki dotyczące remontów, amortyzację środków trwałych, składki na ubezpieczenie emerytalne i rentowe pracowników w części finansowanej przez pracodawcę, składki na ubezpieczenie wypadkowe pracowników, wartość zakupionego wyposażenia. Wydatki z tytułu używania niewprowadzonego do ewidencji środków trwałych oraz wartości niematerialnych i prawnych samochodu osobowego, w tym także stanowiącego własność osoby prowadzącej działalność gospodarczą, dla potrzeb działalności gospodarczej podatnika należy wpisywać w tej kolumnie po zakończeniu miesiąca na podstawie miesięcznego zestawienia poniesionych wydatków. Suma wydatków zaliczonych do kosztów uzyskania przychodów, w poszczególnych miesiącach, ustalona od początku roku podatkowego, nie może przekraczać kwoty wynikającej z ewidencji przebiegu pojazdu za ten sam okres, to jest kwoty wynikającej z przemnożenia liczby kilometrów faktycznego przebiegu pojazdu oraz stawki za jeden kilometr przebiegu, określonej w odrębnych przepisach przez właściwego ministra.

Zapisów dotyczących kosztów podróży służbowej, w tym również diet właściciela oraz osób z nim współpracujących, dokonuje się na podstawie rozliczenia tych kosztów sporządzonego na dowodzie wewnętrznym, zwanym rozliczeniem podróży służbowej. Do rozliczenia należy dołączyć dowody (faktury) potwierdzające poszczególne wydatki. Jeżeli uzyskanie dowodu (faktury) nie było możliwe, pracownik musi złożyć pisemne oświadczenie o dokonanym wydatku i przyczynach braku jego udokumentowania. Nie wymagają udokumentowania fakturami diety oraz wydatki objęte ryczałtem, a także koszty przejazdu własnym samochodem pracownika.

Kolumna 14 jest przeznaczona do wpisywania łącznej kwoty wydatków wykazanych w kolumnach 12 i 13.

W przypadku, o którym mowa w art. 113 ust. 5 ustawy o VAT, podatnicy dokonują, po zakończeniu miesiąca, w którym nastąpiło przekroczenie wartości sprzedaży, o której mowa w art. 113 ust. 1 i 2 ustawy o VAT, korekty zapisów dotyczących kosztów uzyskania przychodów o tę część naliczonego podatku od towarów i usług, którą odliczają od podatku należnego.

Polecamy: Praktyczny leksykon VAT 2016

Kolumna 15 jest wolna. W kolumnie tej można wpisywać inne zaszłości gospodarcze poza wymienionymi w kolumnach 1–13. W kolumnie tej można również wpisywać wydatki odnoszące się do przychodów miesiąca lub roku następnego (lat następnych).

Kolumna 16 jest przeznaczona do wpisywania kosztów działalności badawczo-rozwojowej, o których mowa w art. 26e ustawy o podatku dochodowym. Po zakończeniu roku należy zsumować te koszty. W kolumnie tej należy wpisać wszystkie koszty działalności badawczo-rozwojowej, niezależnie od tego, jaka ich część będzie odliczona od podstawy opodatkowania.

Kolumna 17 jest przeznaczona do wpisywania uwag co do treści zapisów w kolumnach 2–16. Kolumna ta może być także wykorzystywana np. do wpisywania pobranych zaliczek, obrotu opakowaniami zwrotnymi. W kolumnie tej mogą być także ewidencjonowane przychody faktycznie przez podatnika otrzymane. W przypadku wyboru w następnym roku podatkowym opodatkowania w formie ryczałtu od przychodów ewidencjonowanych, limit otrzymanych przychodów w poprzednim roku podatkowym w kwocie stanowiącej równowartość 25 000 euro jest – zgodnie z art. 21 ust. 1b ustawy o zryczałtowanym podatku dochodowym – warunkiem korzystania z kwartalnego sposobu wpłacania ryczałtu od przychodów ewidencjonowanych.

Po zakończeniu miesiąca wpisy dokonane w danym miesiącu należy podkreślić, a dane z kolumn 7–14 zsumować. Wynikłe z podsumowania kwoty należy podkreślić. Podatnik może pod podsumowaniem danego miesiąca wpisać w poszczególnych kolumnach sumy od początku roku do miesiąca poprzedzającego dany miesiąc i w kolejnej pozycji wpisać w poszczególnych kolumnach sumę od początku roku.

Kiedy ująć w pkpir zakup materiałów i towarów handlowych

Jeżeli podatnik nie dokonuje podsumowania zapisów kolejnych miesięcy narastająco od początku roku, po zakończeniu roku podatkowego musi na oddzielnej stronie w księdze sporządzić zestawienie roczne. W tym celu należy wpisać do właściwych kolumn sumy z poszczególnych miesięcy i dodać je.

W celu ustalenia wartości poszczególnych składników spisu z natury materiałów i towarów handlowych według cen nabycia należy ustalić procentowy wskaźnik kosztów ubocznych zakupu (kolumna 11) w stosunku do ogólnej wartości zakupu towarów handlowych i materiałów zewidencjonowanych (w kolumnie 10) (suma kosztów ubocznych zakupu przemnożona przez 100 i podzielona przez wartość zakupu). O tak ustalony wskaźnik należy podwyższyć jednostkowy koszt zakupu, a następnie ustalić wartość poszczególnych składników spisu z natury.

Podatnik może również dokonać wyceny wartości materiałów i towarów handlowych według cen zakupu, tj. bez podwyższenia tej ceny o wskaźnik kosztów ubocznych zakupu.

W celu ustalenia dochodu osiągniętego w roku podatkowym należy na oddzielnej stronie księgi:

1) ustalić wartość osiągniętego przychodu w roku podatkowym (kolumna 9);

2) ustalić wysokość poniesionych w roku podatkowym kosztów uzyskania przychodów w sposób następujący:

a) do wartości spisu z natury na początek roku podatkowego doliczyć wartość zakupu towarów handlowych (materiałów) z kolumn 10 i 11, a następnie pomniejszyć o wartość spisu z natury sporządzonego na koniec roku podatkowego,

b) kwotę wynikającą z tego obliczenia powiększyć o kwotę wydatków z kolumny 14 oraz pomniejszyć o wartość wynagrodzeń w naturze w tej części, w której wydatki (koszty) związane z wynagrodzeniami w naturze zostały zaksięgowane w innych kolumnach księgi przychodów i rozchodów (np. w gastronomii koszty zakupu materiałów i towarów handlowych zużytych do przygotowania posiłków dla pracowników zostały wpisane w kolumnie 10);

3) wartość osiągniętego przychodu (kolumna 9) pomniejszyć o wysokość poniesionych w roku podatkowym kosztów uzyskania przychodu, obliczonych zgodnie z objaśnieniami zawartymi w pkt 2; wynikająca z tego obliczenia różnica stanowi kwotę dochodu osiągniętego w roku podatkowym.

Określony wyżej sposób obliczenia dochodu dotyczy również podatników sporządzających spis z natury (np. na koniec miesiąca lub jeśli sporządzenie spisu z natury zarządził naczelnik urzędu skarbowego).

Przykład obliczenia dochodu:

|

zł gr |

||

|

1) |

Przychód (kolumna 9) |

455 600,75 |

|

2) |

Wysokość kosztów uzyskania przychodów poniesionych w roku podatkowym: |

|

|

a) wartość spisu z natury na początek roku podatkowego |

58 678,28 |

|

|

b) plus wydatki na zakup towarów handlowych i materiałów (kolumna 10) |

289 288,56 |

|

|

c) plus wydatki na koszty uboczne zakupu (kolumna 11) |

10 320,40 |

|

|

d) minus wartość spisu z natury na koniec roku podatkowego |

46 524,32 |

|

|

e) plus kwota pozostałych wydatków (kolumna 14) |

78 328,09 |

|

|

f) minus wartość wynagrodzeń w naturze ujętych w innych kolumnach księgi |

4 826,00 |

|

|

Razem koszty uzyskania przychodu |

385 265,01 |

|

|

3) |

Ustalenie dochodu osiągniętego w roku podatkowym: |

|

|

a) przychód (pkt 1) |

455 600,75 |

|

|

b) minus koszty uzyskania przychodów (pkt 2) |

385 265,01 |

|

|

Dochód (a–b) |

70 335,74 |

Zasady powyższe stosuje się odpowiednio w przypadku prowadzenia podatkowej księgi przychodów i rozchodów w imieniu podatnika przez biuro rachunkowe.

Podstawa prawna:

- ustawa z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA