Pierwsze zasiedlenie w VAT - rozstrzygnięcia TSUE

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Okazało się, że przy ocenie, czy ulepszenie budynku spełnia definicję pierwszego zasiedlenia, nie wystarczy policzyć, czy wydatki na ten cel przekraczały 30 proc. wartości początkowej budynku lub budowli. Przede wszystkim trzeba zbadać, czy zmiany były istotne. A to – jak mówią eksperci – nie jest ani proste, ani oczywiste.

Nie rozstrzygnęły tego również pierwsze wyroki, które zapadły po wyroku unijnego trybunału: orzeczenie WSA w Warszawie z 22 stycznia 2018 r. (sygn. akt III SA/Wa 758/15, nieprawomocny) oraz wyrok NSA z 23 listopada 2017 r. (sygn. akt I FSK 312/16 w sprawie, która była przedmiotem wyroku TSUE).

W obu sprawach chodziło o spółki, które chciały sprzedać budynki po ich ulepszeniu. Z ustawy o VAT wynika, że jeśli poniesione nakłady spowodują, iż wartość początkowa nieruchomości wzrośnie o co najmniej 30 proc., to wówczas dostawę takiej nieruchomości trzeba opodatkować. Chyba że po ulepszeniu nieruchomość zostanie wykorzystana do czynności opodatkowanych (np. sprzedana, wynajęta, wydzierżawiona lub nawet – co orzekł TSUE – używana przez podatnika w ramach własnej firmy) i miną dwa lata. Wówczas po upływie dwóch lat można ją sprzedać bez VAT (za to z PCC).

REKLAMA

Spółki chciały się upewnić, że planowane przez nie dostawy nieruchomości będą zwolnione z VAT. Fiskus uznał, że nie.

Co rozstrzygnął TSUE

Gdy obie sprawy czekały na rozpatrzenie w sądzie, zapadł wyrok Trybunału Sprawiedliwości UE w sprawie Kozuba (z 16 listopada 2017 r., C-308/16). Wskutek tego sądy zwróciły sprawy do organów podatkowych, każąc im zbadać „istotność” zmian przeprowadzonych w ramach ulepszenia.

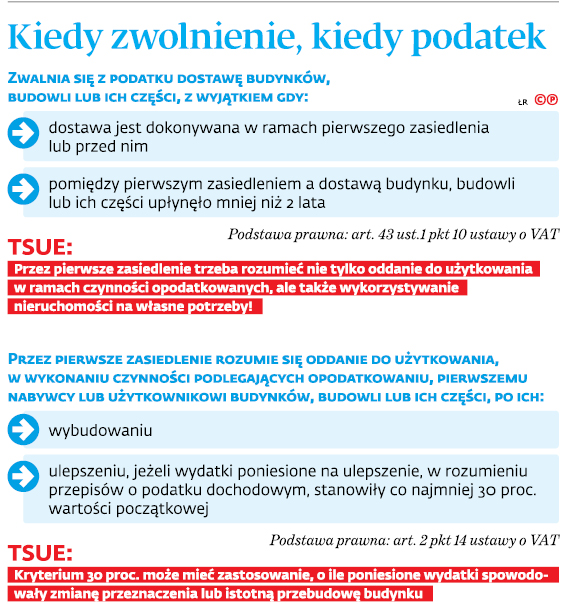

TSUE rozstrzygnął dwa problemy związane z pierwszym zasiedleniem w VAT. Uznał, że:

● sprzedaż nieruchomości jest zwolniona z VAT także wtedy, gdy pierwszy właściciel budynku sam go używał na własne potrzeby przez co najmniej dwa lata;

● jeden budynek może być pierwszy raz zasiedlony nawet kilkakrotnie – po każdym istotnym ulepszeniu. W ustawie o VAT zapisany jest jedynie warunek, aby wydatki na ulepszenie przekraczały 30 proc. wartości początkowej. Niemowy o tym, że zmiana (przebudowa) ma być istotna.

Zmiany muszą być istotne

WSA w Warszawie i NSA uznały, że trzeba najpierw zbadać, czy zmiany w budynku były istotne, a dopiero w drugiej kolejności, czy przekraczały próg 30 proc. Polskie sądy nie rozstrzygnęły jednak tego, jakie zmiany w nieruchomości należy uznać za istotne.

Marek Przybylski, doradca podatkowy i menedżer w MDDP, przypomina, że TSUE podał jedynie kilka ogólnych wskazówek dotyczących istotności ulepszenia. Z istotną zmianą (przebudową) będziemy mieli do czynienia np., gdy:

● w budynku zostały przeprowadzone pełne lub dostatecznie zaawansowane prace, po zakończeniu których zostanie on przeznaczony do innych celów, lub

● na skutek prac dokonanych w starym budynku będzie mógł on zostać przyrównany do nowego budynku.

Oba warunki

Co więcej, według dr. Michała Wilka, radcy prawnego i doradcy podatkowego z kancelarii Wilk Latkowski, fiskus będzie mógł żądać VAT tylko wtedy, gdy spełnione będą łącznie oba kryteria: dojdzie do zmiany przeznaczenia lub istotnej przebudowy oraz wydatki na ulepszenie przekroczą 30 proc. wartości początkowej.

Co innego podatnik. Powołując się na dyrektywę, będzie mógł naliczyć VAT (gdy będzie to korzystniejsze dla nabywcy niż PCC), nawet gdy wartość ulepszeń nie przekroczyła 30 proc. (wyniosła np. 29 proc.), ale doszło do istotnej przebudowy (patrz opinia).

Polecamy: VAT 2018. Komentarz

Kiedy ulepszenie

– Nie ulega wątpliwości, że np. zaadaptowanie powierzchni poprzemysłowej na potrzeby mieszkaniowe lub usługowe będzie spełniać kryterium istotności. Kłopoty może natomiast sprawiać sytuacja, gdy zachowany zostanie sposób wykorzystania nieruchomości, ale dojdzie do renowacji pomieszczeń wynikającej ze zmiany oczekiwań klientów co do aranżacji lokalu – mówi Tomasz Groszyk, menedżer w Crido Taxand.

Zdaniem Katarzyny Adamowicz, doradcy podatkowego i menedżera w Gekko Taxens, za istotną przebudowę będzie można uznać np. wydzielenie z jednorodzinnego domu niezależnych od siebie mieszkań. Marek Przybylski podaje z kolei przykład przebudowy 20-letniego biurowca (bez burzenia jego ścian zewnętrznych) na budynek wyższej klasy, np. B+.

Potrzebne ekspertyzy

Kto i w jaki sposób powinien oceniać istotność?

Zdaniem Katarzyny Adamowicz podatnicy być może będą musieli się tu posiłkować opiniami niezależnych ekspertów budowanych. – Pozostaje oczywiście pytanie, na ile tego typu opinie będą respektowane przez organy podatkowe – kończy ekspertka.

– Niewątpliwie nie może tego dokonać dział księgowości, ponieważ potrzebna jest w tym zakresie wiedza czysto techniczna z zakresu budownictwa – uważa Marek Przybylski. Zwraca uwagę, że nawet w przepisach o podatkach dochodowych, do których odsyła ustawa o VAT (art. 2 pkt 14a), nie znajdziemy prostej odpowiedzi, czym jest ulepszenie. Są tam jedynie wymienione takie kryteria jak: wzrost wartości użytkowej, wydłużenie okresu używania, obniżenie kosztów eksploatacji.

– Wydaje się, że przebudowa, o której mówił TSUE to nie tylko przebudowa w rozumieniu prawa budowlanego, ale w niektórych wypadkach również wspomniane tam odbudowa i nadbudowa, o ile oczywiście były istotne – dodaje ekspert MDDP.

I zaleca, aby podatnicy dla potrzeb dowodowych zbierali ekspertyzy inżynierów budownictwa, jak również własnych działów technicznych i remontowych, ewentualnie sięgali do dokumentów składanych w związku ze zgłoszeniem robót budowlanych lub załączanych do wniosku o pozwolenie na budowę. ⒸⓅ

OPINIA

Praktyka powinna być korzystna dla podatnika

Dr Michał Wilk radca prawny i doradca podatkowy z kancelarii Wilk Latkowski

Po wyroku TSUE w sprawie C-308/16 Kozuba podatnik może powołać się na dyrektywę i stosować kryterium ulepszenia w oderwaniu od jego rozumienia na gruncie podatków dochodowych oraz 30-procentowego progu, o ile tylko wykaże, że prace budowlane, w ramach których poniesiono wydatki (których wartość osiągnęła np. 29 proc. wartości początkowej) doprowadziły do istotnej zmiany wykorzystania budynku bądź znaczącej zmiany warunków zasiedlenia.

W typowej sytuacji będzie to odpowiadało pojęciu ulepszenia w rozumieniu przepisów o podatkach dochodowych, choć nie musi odpowiadać kryterium 30 proc. wartości początkowej. Przebudowa budynku, w ramach której poniesiono wydatki w wysokości 29 proc. jego wartości początkowej, może być uznana za prace przeprowadzone w celu istotnej zmiany wykorzystania budynku bądź znaczącej zmiany warunków zasiedlenia.

Co ważne, odejście od brzmienia polskiej ustawy o VAT byłoby niedopuszczalne, gdyby na dyrektywę VAT powoływał się organ podatkowy w sporze z podatnikiem.

Dopóki zatem ustawa o VAT nie zostanie w tym zakresie znowelizowana, zmiany, które do pojęcia pierwszego zasiedlenia wprowadza wyrok TSUE, powinny oddziaływać na praktykę podatkową wyłącznie w zakresie, w jakim jest to korzystne dla podatnika. ⒸⓅ

Łukasz Zalewski

Patrycja Dudek

REKLAMA

REKLAMA