PIT-16A w 2021 r. – jak wypełnić, jak i do kiedy złożyć?

REKLAMA

REKLAMA

Deklaracja PIT-16A - czym jest, kto i do kiedy ją składa?

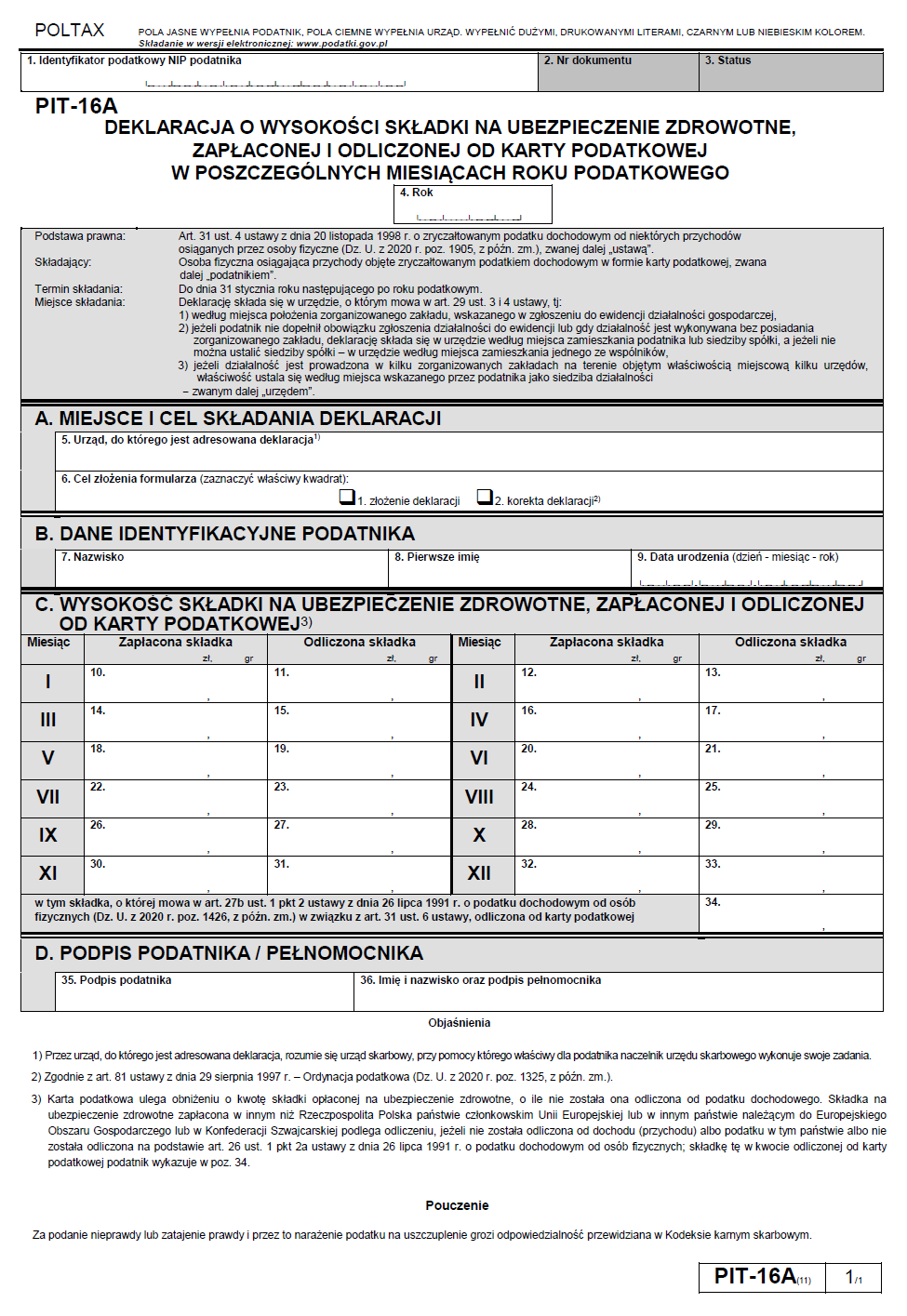

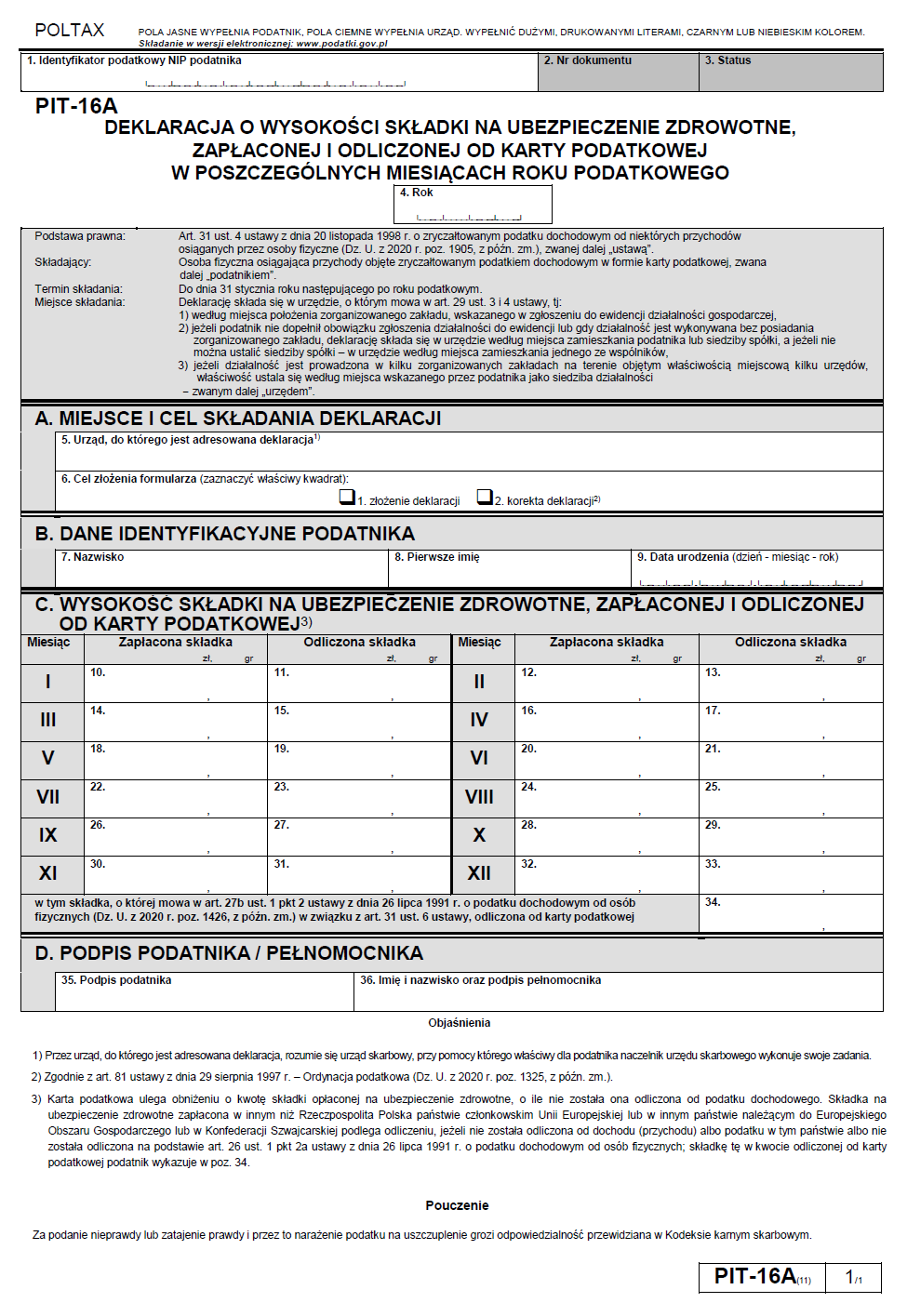

Pierwszy kwartał każdego roku jest niesamowicie pracowity dla wszystkich księgowych. Liczne deklaracje i sprawozdania spędzają sen z powiek. Jako pierwszy w nowym roku, podlega złożeniu PIT-16A. PIT-16A to deklaracja o wysokości składki na ubezpieczenie zdrowotne, zapłaconej i odliczonej od karty podatkowej w poszczególnych miesiącach roku podatkowego. Deklarację PIT-16A ma obowiązek złożyć osoba fizyczna (przedsiębiorca) osiągająca przychody objęte zryczałtowanym podatkiem dochodowym w formie karty podatkowej.

REKLAMA

REKLAMA

Co do zasady PIT-16A trzeba złożyć do 31 stycznia roku następującego po roku podatkowym. W 2021 roku ostatni dzień stycznia to niedziela, a w takim przypadku termin złożenia PIT-16A za 2020 rok przesuwa się (zgodnie z art. 12 § 5 Ordynacji podatkowej) na poniedziałek 1 lutego 2021 r.

Co to jest karta podatkowa i kto może się w tej formie rozliczać?

Karta podatkowa jest najprostszą formą opodatkowania. Przedsiębiorcy nie muszą prowadzić księgowości a wysokość podatku jest z góry ustalona przez Naczelnika Urzędu Skarbowego na podstawie rodzaju, zakresu prowadzonej działalności gospodarczej, liczby zatrudnionych pracowników oraz liczbą mieszkańców miejscowości, w której prowadzona jest działalność.

Podatnicy, którzy mogą skorzystać z karty podatkowej zostali wyszczególnieni art. 23 ustawy o zryczałtowanym podatku dochodowym, od niektórych przychodów osiąganych przez osoby fizyczne, możliwe jest płacenie podatku dochodowego w postaci karty podatkowej. Zwolnieni są z prowadzenia księgowości, wpłacania zaliczek na podatek dochodowy oraz składania zeznań podatkowych.

REKLAMA

Obowiązani są jednak złożyć druk PIT-16, który jest wnioskiem o zastosowanie opodatkowania w formie karty podatkowej w terminie:

- do dnia 20 stycznia roku podatkowego, od którego ma być zastosowane opodatkowanie w formie karty podatkowej,

- w przypadku rozpoczęcia prowadzenia działalności wniosek należy złożyć przed rozpoczęciem tej działalności,

- w przypadku utraty przez podatnika będącego przedsiębiorstwem w spadku prawa do zastosowania opodatkowania w formie karty podatkowej w sytuacji, o której mowa w art. 24 ust. 5 ustawy, należy złożyć w terminie siedmiu dni od dnia zajścia zmian powodujących utratę takiego prawa.

Natomiast do 31 stycznia każdego roku są obowiązani złożyć właściwemu Naczelnikowi Urzędu Skarbowemu druk PIT-16A o wysokości składki na ubezpieczenie zdrowotne, która została zapłacona i odliczona od karty podatkowej w roku podatkowym.

Właściwy Naczelnik Urzędu Skarbowego

Podatnicy powinni w pierwszej kolejności ustalić właściwego Naczelnika Urzędu Skarbowego, do którego będzie skierowana deklaracja PIT-16A. Ustalany jest zgodnie z poniższymi regułami:

- według miejsca położenia zorganizowanego zakładu,

- jeżeli podatnik nie dopełnił obowiązku zgłoszenia działalności do ewidencji lub gdy działalność jest wykonywana bez posiadania zorganizowanego zakładu deklarację składa się w urzędzie według miejsca zamieszkania podatnika lub siedziby spółki, a jeżeli nie można ustalić siedziby spółki – według miejsca zamieszkania jednego ze wspólników,

- jeżeli działalność jest prowadzona w kilku zorganizowanych zakładach na terenie objętym właściwością miejscową kilku urzędów, właściwość ustala się według miejsca wskazanego przez podatnika jako siedziba działalności.

W jakiej formie składana jest deklaracja PIT-16A?

Podatnicy mogą wybrać formę tradycyjną – papierową lub formę elektroniczną. Forma elektroniczna dopuszczalna jest poprzez Portal Podatkowy na stronie https://ppuslugi.mf.gov.pl/ W przypadku wyboru formy elektronicznej wymagane jest poprawne podanie pięciu danych potwierdzających autentyczność: imię, nazwisko, data urodzenia, numer NIP, kwota przychodu za rok podatkowy o dwa lata wcześniejszy niż rok przesyłania deklaracji albo wartość „0” jeśli za ten rok podatkowy nie złożono żadnego zeznania lub obliczenia podatkowego.

W przypadku formularzy składanych od 1 stycznia 2021 r. właściwa jest wersja 11 formularza PIT-16A(11).

Jak wypełnić PIT-16A?

Pozycja nr 1

Należy podać NIP podatnika bez kresek

Pozycja 2 i 3

Pozostają puste – zostaną wypełnione przez pracowników Urzędu Skarbowego

Pozycja 4

Należy wpisać rok, z który składamy deklarację. Obecnie będzie to 2020

Pozycja 5

Wpisujemy właściwego Naczelnika Urzędu Skarbowego

Pozycja 6

Należy wybrać cel złożenia deklaracji, czyli określić czy jest to pierwsze złożenie druku czy też korekta ze względu na wcześniejsze pomyłki lub błędy

Pozycja nr 7 i 8

Wpisujemy nazwisko i imię osoby składającej deklarację

Pozycja 9

Obejmuje datę urodzenia w formacie DD/MM/RRRR

Blok C

W tym miejscu należy wpisać składki na ubezpieczenie zdrowotne, które w danym roku (w obecnym przypadku 2020 roku) zostały po pierwsze zapłacone (pozycje 10,12,14,16,18,20,22,24,26,28,30,32) a po drugie odliczone od kwoty karty podatkowej (pozycje 11,13,15,17,19,21,23,25,27,29,31,33).

Wpłacone składki stanowią wartość, która została przekazana za dany miesiąc do ZUS przez podatnika. Ujmujemy zatem nie te składki, które są wykazane w deklaracji ZUS, ale te, które zostały faktycznie przekazane na indywidualny rachunek składkowy. Podstawą do zaliczenia podatnika do składek zapłaconych będzie potwierdzenie przelewu lub dowód wpłaty na konto ZUS.

Przykład:

W dniu 10.01.2020 r. podatnik dokonał przelewu składki zdrowotnej za miesiąc grudzień 2019 roku w kwocie 342,32 zł.

W dniu 08.02.2020 r. dokonał przelewu składki zdrowotnej za styczeń 2020 w kwocie 362,34 zł.

Zatem w pozycji numer 10 ujmie kwotę 342,32 zł. natomiast w pozycji 12 kwotę 362,34 zł.

Składki odliczone należy wykazać w wysokości nieprzekraczającej 7,75% podstawy wymiaru jej naliczenia za dany miesiąc. Pozostała część składki zdrowotnej nie podlega odliczeniu od karty. Może również wystąpić sytuacja, że podatnik na mocy decyzji Naczelnika Urzędu Skarbowego ma dokonywać wpłat niższych niż kwota do odliczenia. Wówczas wykazać należy kwotę, która podlega faktycznemu odliczeniu.

Przykład:

Posłużymy się danymi z poprzedniego przykładu.

Podatnik na mocy decyzji Naczelnika Urzędu Skarbowego ma dokonywać miesięcznych wpłat z tytułu karty podatkowej w wysokości 273,00 zł. Wypełniając PIT-16A za miesiąc styczeń wykaże:

- w pozycji 10 składka zapłacona za 12.2019 w dniu 10.01.2020 r. w wysokości 342,32 zł.

- w pozycji 11 składka odliczona (342,32*7,75%) / 9% = 294,78 zł. – składka do odliczenia. Jednak ze względu na fakt, że wpłata została określona na wysokość 273,00 zł. podatnik mógł tylko do tej wysokości dokonać obniżenia. Zatem w pozycji 11 wykaże kwotę 273,00 zł.

- pozostała część nieodliczona w wysokości 21,78 zł. nie przepada. Zostanie przeniesiona na miesiąc następny. UWAGA – przeniesienia można dokonywać wyłącznie w obrębie następnych miesięcy tego samego roku. Nie podlega przeniesieniu na kolejny rok podatkowy.

Podatnik na mocy decyzji Naczelnika Urzędu Skarbowego ma dokonywać miesięcznych wpłat z tytułu karty podatkowej w wysokości 451,00 zł. Wypełniając PIT-16A za miesiąc styczeń wykaże:

- w pozycji 10 składka zapłacona za 12.2019 w dniu 10.01.2020 r. w wysokości 342,32 zł.

- w pozycji 11 składka odliczona (342,32*7,75%) / 9% = 294,78 zł. Kwota karty wynosiła bowiem 451,00 zł. i została obniżona o całą wartość możliwą do odliczenia (294,78 zł.).

I takich obliczeń podatnik powinien dokonać za wszystkie 12 miesięcy danego roku i przenieść je do bloku C. W pozycji 34 należy zsumować składki odliczone w danym roku (pozycje 11,13,15,17,19,21,23,25,27,29,31,33).

Pozycja 35

W przypadku złożenia deklaracji w formie papierowej – podatnik podpisuje druk. Natomiast w przypadku formy elektronicznej – podpis zostanie zastąpiony danymi autoryzacyjnymi.

Pozycja 36

Zostaje uzupełniona wyłącznie w przypadku jeśli deklaracja jest składana przez pełnomocnika podatnika. Należy pamiętać, że pełnomocnictwo powinno zostać zgłoszone do Urzędu Skarbowego.

Patrycja Majzner

PIT-16A 2021

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA