Jak wnioskować o umorzenie lub rozłożenie na raty zaległości podatkowej

REKLAMA

REKLAMA

REKLAMA

REKLAMA

1. Jak na wnioski reaguje urząd skarbowy

Organ podatkowy w przypadkach uzasadnionych ważnym interesem podatnika lub interesem publicznym może:

a) odroczyć termin płatności podatku lub rozłożyć zapłatę podatku na raty;

b) odroczyć lub rozłożyć na raty zapłatę zaległości podatkowej wraz z odsetkami za zwłokę lub odsetki od nieuregulowanych w terminie zaliczek na podatek.

REKLAMA

c) umorzyć w całości lub w części zaległości podatkowe odsetki za zwłokę lub opłatę prolongacyjną (nie dotyczy zaległości płatników lub inkasentów). Umorzenie zaległości podatkowej powoduje również umorzenie odsetek za zwłokę w całości lub w takiej części, w jakiej została umorzona zaległość podatkowa.

2. Na jakich formularzach i o co wnioskuje podatnik

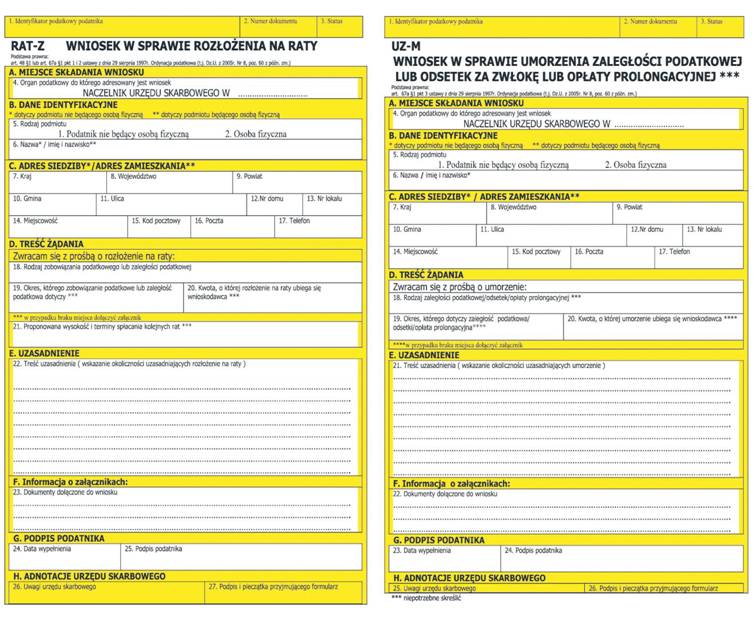

Na formularzu RAT-Z składany jest wniosek o rozłożenie zaległości na raty wzór s. 8 Na formularzu UZ-M składany jest wniosek o umorzenie zaległości podatkowych wzór s. 8

3. Co powinien zawierać wniosek o ulgę

Podatnik powinien:

- wskazać rodzaj ulgi, o jaką wnioskuje (odroczenie terminu płatności podatku lub rozłożenie zapłaty podatku na raty, odroczenie lub rozłożenie na raty zapłaty zaległości podatkowej wraz z odsetkami za zwłokę; umorzenie w całości lub w części zaległości podatkowej, odsetek za zwłokę lub opłaty prolongacyjnej);

- dokładnie określić przedmiot żądania (wskazać rodzaj podatku, okres, kwotę);

- wskazać argumenty, które będą stanowić podstawę do wnioskowania o ulgę; podatnik musi udowodnić, że wystąpił albo jego ważny interes, albo ważny interes publiczny;

Polecamy: Komplet żółtych książek – Podatki 2017

- jeśli składa wniosek o odroczenie lub rozłożenie na raty podatku lub zaległości podatkowej, to powinien określić, do kiedy chce je odroczyć, lub też określić liczbę i terminy płatności rat; powinien też wskazać argumenty, że istnieje realna możliwość spłaty zobowiązania w takich terminach;

- jeśli wniosek składa przedsiębiorca, to powinien wskazać, na jakich warunkach ulga w spłacie zobowiązań powinna być udzielona (chodzi o podanie konkretnego punktu wymienionego w art. 67b par. 1 o.p.);

- podpisać wniosek; jeśli wniosek składa pełnomocnik, to do dokumentu należy dołączyć pełnomocnictwo i dowód opłacenia opłaty skarbowej.

4. Co należy dołączyć do wniosku

- wszelkie dokumenty, które zdaniem wnioskodawcy potwierdzają argumenty przemawiające za przyznaniem mu ulgi;

- sporządzone zgodnie z przepisami o rachunkowości sprawozdania finansowe za ostatnie trzy lata obrotowe;

- informacje o bieżącej sytuacji finansowej wnioskodawcy (dane z okresowego bilansu, rachunku zysków i strat);

- wypełniony druk ORD-HZ (oświadczenie o nieruchomościach i prawach majątkowych, które mogą być przedmiotem hipoteki przymusowej, i rzeczach ruchomych oraz zbywalnych prawach majątkowych, które mogą być przedmiotem zastawu skarbowego); ewentualnie należy dołączyć oświadczenie o odmowie złożenia ORD-HZ;

- wszelkie dokumenty, które zdaniem wnioskodawcy potwierdzają, że istnieje realna możliwość spłaty zobowiązania we wnioskowanych terminach;

- oświadczenie o stanie majątkowym, zawierające w szczególności informacje na temat ilości osób pozostających we wspólnym z wnioskodawcą gospodarstwie domowym, w tym ich przychodach i wydatkach.

Przedsiębiorca wnioskujący o przyznanie ulgi stanowiącej pomoc de minimis powinien dołączyć:

a) wszystkie zaświadczenia o pomocy de minimis (także w rolnictwie i rybołówstwie), jakie otrzymał w roku, w którym ubiega się o pomoc oraz w ciągu dwóch poprzedzających go lat albo oświadczenia o wielkości pomocy de minimis otrzymanej w tym okresie albo oświadczenia o nieotrzymaniu takiej pomocy,

b) formularz informacji przedstawianych przy ubieganiu się o pomoc de minimis, którego wzór określa załącznik do rozporządzenia Rady Ministrów z 29 marca 2010 r. w sprawie zakresu informacji przedstawianych przez podmiot ubiegający się o pomoc de minimis (Dz.U. nr 53 poz. 312 ze zm.) lub;

c) formularz informacji przedstawianych przy ubieganiu się o pomoc de minimis w rolnictwie lub rybołówstwie, którego wzór określa załącznik do rozporządzenia Rady Ministrów z 11 czerwca 2010 r. w sprawie informacji składanych przez podmioty ubiegające się o pomoc de minimis w rolnictwie lub rybołówstwie.

Przedsiębiorca wnioskujący o przyznanie ulgi stanowiącej pomoc publiczną powinien dołączyć:

a) informacje o otrzymanej pomocy publicznej, zawierające w szczególności wskazanie dnia i podstawy prawnej jej udzielenia, formy i przeznaczenia, albo oświadczenia o nieotrzymaniu pomocy,

b) formularz informacji przedstawianych przy ubieganiu się o pomoc inną niż pomoc w rolnictwie lub rybołówstwie, pomoc de minimis (także w rolnictwie lub rybołówstwie), którego wzór określa załącznik nr 1 do rozporządzenia Rady Ministrów z 29 marca 2010 r. w sprawie zakresu informacji przedstawianych przez podmiot ubiegający się o pomoc inną niż pomoc de minimis lub pomoc de minimis w rolnictwie i rybołówstwie lub:

c) formularz informacji przedstawianych przy ubieganiu się o pomoc w rolnictwie lub rybołówstwie inną niż pomoc de minimis w rolnictwie lub rybołówstwie, którego wzór określa załącznik nr 2 do rozporządzenia Rady Ministrów z 29 marca 2010 r. w sprawie zakresu informacji przedstawianych przez podmiot ubiegający się o pomoc inną niż pomoc de minimis lub pomoc de minimis w rolnictwie i rybołówstwie.

5. Jakie są ulgi dla przedsiębiorców

Przedsiębiorca może wnioskować o ulgę w spłacie zobowiązań podatkowych, które:

- nie stanowią pomocy publicznej

- stanowią pomoc de minimis – w zakresie i na zasadach określonych w bezpośrednio obowiązujących aktach prawa wspólnotowego dotyczących pomocy w ramach zasady de minimis;

- stanowią pomoc publiczną:

a) udzielaną w celu naprawienia szkód wyrządzonych przez klęski żywiołowe lub inne nadzwyczajne zdarzenia,

b) udzielaną w celu zapobieżenia lub likwidacji poważnych zakłóceń w gospodarce o charakterze ponadsektorowym,

c) udzielaną w celu wsparcia krajowych przedsiębiorców działających w ramach przedsięwzięcia gospodarczego podejmowanego w interesie europejskim,

d) udzielaną w celu promowania i wspierania kultury, dziedzictwa narodowego, nauki i oświaty,

e) będącą rekompensatą za realizację usług świadczonych w ogólnym interesie gospodarczym powierzonych na podstawie odrębnych przepisów,

f) na szkolenia,

g) na zatrudnienie,

h) na rozwój małych i średnich przedsiębiorstw,

i) na restrukturyzację,

j) na ochronę środowiska,

k) na prace badawczo-rozwojowe,

l) regionalną,

m) udzielaną na inne przeznaczenia określone przez Radę Ministrów w rozporządzeniu.

W przypadku określonym pod literą a ulgi mogą być udzielane jako pomoc indywidualna albo w ramach programów pomocowych określonych w odrębnych przepisach.

W przypadkach określonych pod literami b–l ulgi mogą być udzielane jako pomoc indywidualna, zgodna z programami rządowymi lub samorządowymi albo udzielane w ramach programów pomocowych określonych w odrębnych przepisach.

Rada Ministrów może określić, w drodze rozporządzeń, inne niż określone w lit. a–l, przeznaczenia pomocy udzielanej w formie ulg w spłacie zobowiązań podatkowych, o których mowa w art. 67a o.p., oraz szczegółowe warunki udzielania tych ulg dla określonych przez Radę Ministrów przeznaczeń wraz ze wskazaniem przypadków, w których ulgi udzielane są jako pomoc indywidualna.

Polecamy: Jednolity Plik Kontrolny - Ewidencja VAT od 1 stycznia 2017

6. Jakie są ulgi udzielane z urzędu (bez składania wniosku)

Organ podatkowy może z urzędu umorzyć w całości lub w części zaległości podatkowe, odsetki za zwłokę lub opłatę prolongacyjną, jeżeli:

1) zachodzi uzasadnione przypuszczenie, że w postępowaniu egzekucyjnym nie uzyska się kwoty przewyższającej wydatki egzekucyjne;

2) kwota zaległości podatkowej nie przekracza pięciokrotnej wartości kosztów upomnienia w postępowaniu egzekucyjnym;

3) kwota zaległości podatkowej nie została zaspokojona w zakończonym lub umorzonym postępowaniu likwidacyjnym lub upadłościowym albo sąd oddalił wniosek o ogłoszenie upadłości;

4) podatnik zmarł, nie pozostawiając żadnego majątku lub pozostawił ruchomości niepodlegające egzekucji na podstawie odrębnych przepisów albo pozostawił przedmioty codziennego użytku domowego, których łączna wartość nie przekracza kwoty 5000 zł, i jednocześnie brak jest spadkobierców innych niż Skarb Państwa lub jednostka samorządu terytorialnego oraz nie ma możliwości orzeczenia odpowiedzialności podatkowej osoby trzeciej.

W przypadku, o którym mowa w pkt 3, organ podatkowy może umorzyć zaległość podatkową, jeżeli umorzenie nie będzie stanowiło pomocy publicznej lub będzie stanowiło pomoc de minimis w zakresie i na zasadach określonych w bezpośrednio obowiązujących aktach prawa wspólnotowego dotyczących pomocy w ramach zasady de minimis.

7. Co z opłatą prolongacyjną

Organ podatkowy ustala opłatę prolongacyjną od kwoty podatku lub zaległości podatkowej w kilku przypadkach.

Chodzi o decyzję odraczającą termin płatności podatku lub rozkładającą zapłatę podatku na raty albo odraczającą lub rozkładającą na raty zapłatę zaległości podatkowej wraz z odsetkami za zwłokę lub określającą odsetki za zwłokę na dzień złożenia zeznania. Stawka opłaty prolongacyjnej jest równa obniżonej stawce odsetek za zwłokę (8 proc.). Wysokość opłaty prolongacyjnej oblicza się przy zastosowaniu stawki opłaty prolongacyjnej obowiązującej w dniu wydania decyzji.

Nie ustala się jej, gdy przyczyną wydania decyzji o udzieleniu ulgi były klęska żywiołowa lub wypadek losowy.

Organ podatkowy może również odstąpić od ustalania opłaty prolongacyjnej, jeśli wydanie decyzji o udzieleniu ulgi miało związek z postępowaniem układowym lub na podstawie odrębnych ustaw.

Opłata prolongacyjna wpłacana jest w terminach płatności wskazanych w decyzji o udzieleniu ulgi. Jeśli ta dotyczy ulgi innej niż umorzenie, nowym terminem płatności jest dzień, w którym, zgodnie z decyzją, powinna nastąpić zapłata odroczonego podatku lub zaległości podatkowej wraz z odsetkami za zwłokę albo poszczególnych rat, na jakie został rozłożony podatek (albo zaległość wraz z odsetkami). Jeśli podatnik nie wpłaci odroczonego podatku lub zaległości (wraz z odsetkami) w terminie określonym w decyzji albo nie zapłaci którejkolwiek raty, to nowym terminem płatności jest pierwotny termin zapłaty podatku ⒸⓅ

Rzecznik praw obywatelskich o przesłankach umorzenia

Wielu podatników znajdujących się w trudnej sytuacji życiowej i wnioskujących o umorzenie zaległości podatkowych prosi o pomoc biuro RPO. Rzecznik zaś aktywnie włącza się do postępowania i często pomaga je wygrać. Przykładem jest prawomocny wyrok Wojewódzkiego Sądu Administracyjnego w Łodzi z 24 lutego 2016 r., sygn. akt I SA/Łd 866/15. Chodziło o podatnika, który przy rejestracji jednoosobowej działalności gospodarczej pomylił się i nieskutecznie wybrał ryczałt jako formę opodatkowania. Cały czas płacił podatek ryczałtowy, ale fiskus zażądał PIT na zasadach ogólnych i naliczył mu aż 40 tys. zaległości i odsetek za zwłokę. Podatnik poprosił o umorzenie zaległości, powołując się na swoją trudną sytuację finansową i życiową (ważny interes podatnika). Fiskus przyznał, że wnioskodawca ma kłopoty, ale ulgi odmówił, bo sprzeciwiał się temu interes publiczny (wpływ podatku na rzecz Skarbu Państwa). Sprawa trafiła do biura RPO. Rzecznik na swojej stronie zwrócił uwagę, że organy często przyjmują prymat interesu publicznego nad interesem podatnika i uzależniają udzielenie ulgi od wystąpienia nadzwyczajnych zdarzeń o charakterze losowym. Tymczasem jego zdaniem obie przesłanki – ważny interes podatnika i interes publiczny – mają charakter równorzędny. Do udzielenia ulgi nie jest konieczne wystąpienie obu przesłanek łącznie. Organy muszą więc brać pod uwagę także ewentualne problemy ekonomiczne i rodzinne. RPO uważa też, że przesłanka interesu publicznego powinna być interpretowana szeroko. Jest to więc nie tylko interes fiskalny, lecz także potencjalne wydatki np. z zakresu pomocy społecznej oraz okoliczności powstania zaległości podatkowej. ⒸⓅ

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA