Czy podatnik musi odpowiadać na e-mail urzędu skarbowego?

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Na czym polega taka e-mailowa komunikacja?

– Podatnicy, wobec których urząd prowadzi czynności sprawdzające, dostają po prostu zeskanowany wzór wezwania, bez podpisu elektronicznego – wyjaśnia Jacek Drosik, doradca podatkowy w Ślązak, Zapiór i Wspólnicy Kancelaria Adwokatów i Radców Prawnych. Dodaje, że urząd wzywa w ten sposób albo do stawiennictwa, albo do przesłania – również e-mailem – dokumentów, np. dotyczących kontrahentów podatnika.

Skutki prawne

Na wysłanym e-mailem wezwaniu podatnik znajduje informację, co mu grozi za zignorowanie fiskusa. Ma się więc liczyć z karą porządkową na podstawie ordynacji podatkowej (do 2800 zł) i grzywną z kodeksu karnego skarbowego.

– Wielu podatników nie wie, jak w takiej sytuacji zareagować. Niektórzy martwią się, że zostaną ukarani, bo nie odebrali e-maila w porę – mówi Jacek Drosik.

REKLAMA

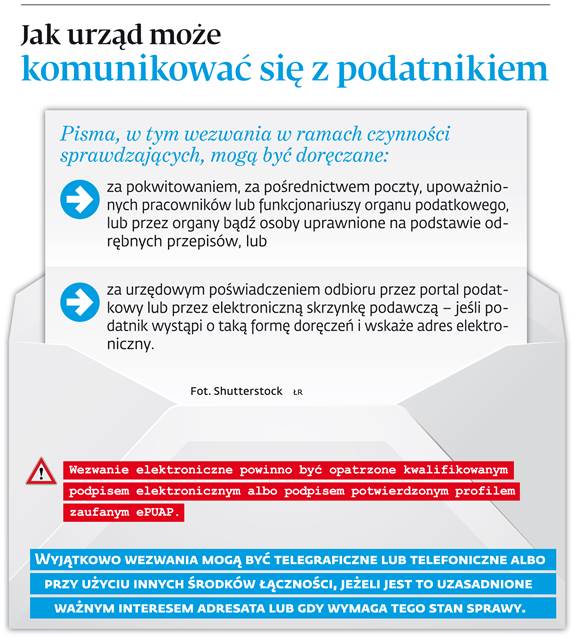

Jego zdaniem taka praktyka, polegająca na wzywaniu e-mailem, jest niezgodna z przepisami. Ekspert zwraca uwagę na art. 144 par. 2 ordynacji, z którego wynika, że jeżeli pisma mają mieć formę dokumentu elektronicznego, to powinny być doręczane przez portal podatkowy lub za pośrednictwem portalu ePUAP.

– Zwykły e-mail jest dopuszczalny tylko w sprawach uzasadnionych ważnym interesem adresata lub gdy wymaga tego stan sprawy – zauważa Drosik, przywołując art. 160 par. 1 ordynacji. Podkreśla, że w przypadku większości wezwań sprawa wcale nie jest nagła.

Szybciej i taniej

W odpowiedzi na pytanie DGP Ministerstwo Finansów zapewnia, że podatnicy, którzy nie odpowiedzą na e-mail, nie muszą się obawiać sankcji, mimo że tak wynikałoby ze zeskanowanego wezwania.

Resort tłumaczy, że jeśli podatnik nie odpowie na e-mail, to zostanie do niego skierowane zwykłe, pisemne wezwanie.

Dlaczego więc urzędy wysyłają do podatników e-maile? Po to, żeby usprawnić komunikację i skrócić termin załatwienia sprawy, a przy okazji obniżyć koszty korespondencji – tłumaczy Ministerstwo Finansów.

Resort nie tylko zatem wie o e-mailowych wezwaniach, ale uważa taką praktykę za w pełni uzasadnioną.

O braku sankcji za niezastosowanie się do e-mailowego wezwania jest też przekonany doradca podatkowy Marek Kwietko-Bębnowski. Wyjaśnia, że kara wchodzi w grę tylko wtedy, gdy nie ma żadnych wątpliwości, iż wezwanie zostało doręczone prawidłowo.

Polecamy: Instrukcje księgowego. 53 praktyczne procedury (książka)

Sam również opowiada się za nieformalnymi sposobami komunikacji fiskusa z podatnikiem. – Tak dzieje się na całym cywilizowanym świecie. Nie widzę powodów, dla których organ podatkowy nie miałby najpierw zadzwonić albo wysłać zwykły e-mail do podatnika, zamiast od razu formalnie go wzywać – mówi Marek Kwietko-Bębnowski.

Podobnego zdania jest Dariusz Gałązka, biegły rewident, partner w Grant Thornton. – Przyczyny, na które powołuje się MF, wydają się być racjonalne. Oczywiście nie zawsze taka e-mailowa prośba ma oparcie w przepisach prawa, ale może być istotnym usprawnieniem dla prowadzonych spraw i je przyspieszyć. Ważne, żeby prośby organu nie dotyczyły zagadnień wrażliwych lub nie wprowadzały w błąd podatnika – mówi ekspert.

Ryzyko wycieku

Takie stanowisko resortu finansów dziwi natomiast Jacka Drosika. Nie przekonują go argumenty o przyspieszeniu komunikacji z podatnikiem ani tym bardziej o oszczędnościach na kosztach korespondencji.

Jego zdaniem e-mailowa praktyka naraża mniej ostrożnych podatników na wyłudzenie danych. Fiskus bowiem nie tylko wzywa w ten sposób do stawiennictwa w urzędzie, ale także do przesyłania e-mailem dokumentacji.

– To rodzi ryzyko, że dokumenty dostaną się w niepowołane ręce. Ktoś może się łatwo podszyć pod urząd skarbowy i w ten sposób uzyskać interesujące go dane – zauważa ekspert.

Jego zdaniem więc resort powinien raczej zwalczać nieoficjalne sposoby komunikowania się z podatnikiem, niż je tolerować, a nawet się nimi chwalić.

Inaczej postrzega to Dariusz Gałązka. – Oczywiście zawsze warto się upewnić, kontaktując się z organem, czy faktycznie prośba wyszła ze skrzynki danego urzędu skarbowego. Warto też unikać przesyłania wrażliwych danych e-mailem. Zawsze lepiej dostarczyć je w taki sposób, który uniemożliwi dostęp do danych osobom niepożądanym – radzi ekspert.

Nie widzi jednak przeciwwskazań, żeby urząd i podatnik kontaktowali się e-mailem. – Przy odpowiednim zachowaniu należytej staranności taka forma komunikacji ma dużo zalet – podsumowuje Dariusz Gałązka. Podkreśla, że to od podatnika zależy, czy i w jakiej formie udzieli informacji. ⒸⓅ

Patrycja Dudek

REKLAMA

REKLAMA