VAT od nieruchomości w firmie – sprzedaż, aport, wycofanie z działalności

REKLAMA

REKLAMA

1. Czynności, których przedmiotem jest nieruchomość

Dla rozliczeń VAT nie tylko sprzedaż nieruchomości jest uznawana za dostawę towarów podlegającą VAT. Taki charakter ma również m.in. aport nieruchomości do spółki, wywłaszczenie. Jest tak pod warunkiem, że dostawca działa w charakterze podatnika.

REKLAMA

REKLAMA

1.1. Sprzedaż nieruchomości kupionej jako majątek firmowy

Jeżeli nieruchomość kupuje firma, to jej późniejsza sprzedaż zawsze stanowi dostawę towarów podlegającą VAT. Nie ma znaczenia, czy od jej nabycia przysługiwało podatnikowi prawo do odliczenia VAT. Może to mieć znaczenie ewentualnie przy ustaleniu prawa do zwolnienia (zob. pkt 2).

1.2. Sprzedaż nieruchomości wniesionej do działalności z majątku prywatnego

REKLAMA

Jeżeli nieruchomość została nabyta do majątku wspólnego małżonków, ale była wykorzystywana do działalności gospodarczej przez jednego z nich, to przy sprzedaży nieruchomości małżonek prowadzący działalność wystąpi w charakterze podatnika podatku od towarów i usług. Będzie tak również, gdy podatnik wniósł do działalności swoją prywatną nieruchomość. Dokonując jej sprzedaży, nie może wystąpić jako prywatna osoba. Gdy nieruchomość była wykorzytywana do celów prywatnych, jej sprzedaż nie podlega VAT.

Polecamy: Biuletyn VAT

Polecamy: VAT 2019. Komentarz

Jak czytamy w piśmie Dyrektora Krajowej Informacji Skarbowej z 30 kwietnia 2019 r. (sygn. 0111-KDIB3-1.4012.69.2019.2.MSO):

Właściwym, zatem jest wykluczenie osób fizycznych z grona podatników, w przypadku, gdy dokonują sprzedaży towarów stanowiących część majątku osobistego tj. majątku, który nie został nabyty w celu jego odsprzedaży, bądź wykonywania innych czynności w ramach działalności gospodarczej.

Warunkiem opodatkowania danej czynności podatkiem od towarów i usług w świetle powyższych przepisów jest spełnienie dwóch przesłanek łącznie: po pierwsze - dana czynność ujęta jest w katalogu czynności podlegających opodatkowaniu podatkiem od towarów i usług, po drugie - czynność została wykonana przez podmiot, który w związku z jej wykonaniem jest podatnikiem podatku od towarów i usług.

Analizując powyższe, stwierdzić należy, iż sprzedaż przez Wnioskodawcę udziału w nieruchomości zabudowanej drewnianym budynkiem mieszkalnym oraz budynkami niemieszkalnymi nie wskazuje, iż czynność ta wykonywana będzie przez podatnika w ramach działalności gospodarczej. Wnioskodawca wykorzystywał ww. budynki na cele osobiste (pobyty czasowe w ww. nieruchomości). Wykorzystywanie nieruchomości w taki sposób nie może być utożsamiane z wykorzystywaniem w ramach działalności gospodarczej.

1.3. Sprzedaż prywatnej nieruchomości użytkowanej do innych celów niż osobiste

Sprzedaż nieruchomości prywatnej może podlegać VAT, mimo że nie została wniesiona aportem lub wprowadzona do środków trwałych. Tak będzie np., gdy podatnik wynajmie nieruchomość spółce, której jest wspólnikiem lub udziałowcem. Jak stwierdził Dyrektor Krajowej Informacji Skarbowej w piśmie z 25 kwietnia 2019 r. (0114-KDIP1-1.4012.174.2019.1.MMA):

Użyczenie przez Wnioskodawcę Nieruchomości spółce cywilnej, w której sam jest jednym ze wspólników, choć nieodpłatne, stanowi w swej istocie - na tle okoliczności sprawy - świadomie podejmowane działania przez Zainteresowanego mające na celu wykorzystywanie przedmiotowej nieruchomości w celach gospodarczych.

Zatem wynikająca z opisanych wyżej działań Wnioskodawcy koncepcja wykorzystania nieruchomości poprzez użyczenie jej Spółce na potrzeby prowadzonej działalności gospodarczej (z której to Wnioskodawca będzie czerpał korzyści finansowe ze względu na bycie jednym ze wspólników Spółki) dowodzi, że zostały wykonane czynności, które świadczą o tym, że przyszły aport nieruchomości do tejże Spółki nie może stanowić jedynie czynności związanej ze zwykłym wykonywaniem prawa własności.

Należy podkreślić, że przez termin „zamiar” należy pojmować nie wolę wewnętrzną, ale wolę dającą się określić na podstawie obiektywnych możliwych do stwierdzenia okoliczności. Przy ustalaniu zamiaru nie można poprzestawać tylko na oświadczeniach zainteresowanej osoby, lecz muszą istnieć obiektywne dowody potwierdzające przeznaczenie danej nieruchomości wyłącznie do celów prywatnych. Jak wynika z powyższego w niniejszej sprawie nie miało to miejsca.

W takich przypadkach późniejsza sprzedaż lub aport podlegają VAT.

1.4 Wniesienie aportem nieruchomości do spółki

Wniesienie aportu rzeczowego do spółki prawa handlowego spełnia definicję dostawy zawartą w art. 7 ust. 1 ustawy o VAT. Tym samym uznawane jest za sprzedaż, gdyż czynność ta odbywa się za wynagrodzeniem. Wniesienie aportu wiąże się z odpłatnością. Istnieje bowiem bezpośredni związek pomiędzy dostawą mającą charakter rzeczowy a otrzymanym wynagrodzeniem w formie udziałów lub akcji. Jej efektem jest przeniesienie na inny podmiot prawa do rozporządzania przedmiotowymi towarami jak właściciel.

Uwaga! Aport jest uznawany za dostawę towarów podlegającą VAT.

Nie każda czynność stanowiąca dostawę towarów podlega opodatkowaniu VAT. Aby dana czynność podlegała opodatkowaniu podatkiem od towarów i usług, musi być wykonana przez podmiot, który w związku z jej wykonaniem jest podatnikiem VAT.

Definicje

Podatnikami są osoby prawne, jednostki organizacyjne niemające osobowości prawnej oraz osoby fizyczne, wykonujące samodzielnie działalność gospodarczą, bez względu na cel lub rezultat takiej działalności.

Działalność gospodarcza obejmuje wszelką działalność producentów, handlowców lub usługodawców, w tym podmiotów pozyskujących zasoby naturalne oraz rolników, a także działalność osób wykonujących wolne zawody. Działalność gospodarcza obejmuje w szczególności czynności polegające na wykorzystywaniu towarów lub wartości niematerialnych i prawnych w sposób ciągły dla celów zarobkowych.

Analiza tych definicji prowadzi do wniosku, że VAT podlega dostawa towarów wyłącznie wówczas, gdy czynność wykonuje podmiot, który działa w tym przypadku jako podatnik. Jednocześnie okoliczności dokonania tej czynności powinny nosić znamiona działalności gospodarczej, tzn. powinny polegać na wykorzystywaniu towarów lub wartości niematerialnych i prawnych w sposób ciągły dla celów zarobkowych.

Dlatego należy stwierdzić, że nie jest podatnikiem VAT ten, kto jako osoba fizyczna:

- dokonuje okazjonalnych transakcji, za które nie jest przewidziana ściśle regularna zapłata oraz

- nie prowadzi zorganizowanej czy zarejestrowanej działalności gospodarczej.

Dokonywanie określonych czynności incydentalnie, poza sferą prowadzonej działalności gospodarczej, nie pozwala na uznanie danego podmiotu za podatnika w zakresie tych czynności.

Dlatego nie zawsze wniesienie aportu rzeczowego stanowi czynność podlegającą opodatkowaniu VAT. Wnoszenie aportów nie stanowi takiej czynności przede wszystkim wówczas, gdy są one wnoszone przez podmioty:

- niebędące podatnikami podatku od towarów i usług lub

- będące, co prawda, takimi podatnikami, lecz niedziałające jako podatnicy w odniesieniu do tej czynności.

Oznacza to, że wniesienie aportem nieruchomości z majątku prywatnego nie podlega VAT. Należy jednak wziąć pod uwagę aktywność wnoszącego aport w stosunku do tej nieruchomości. Jak czytamy w piśmie Dyrektora Izby Skarbowej w Bydgoszczy z 4 listopada 2016 r. (sygn. 0461-ITPP3.4512.495.2016.1.MZ):

(…) w analizowanej sprawie w celu dokonania wniesienia aportem nieruchomości do spółki prawa handlowego, Wnioskodawca pomimo, że nie wykazywał aktywności w przedmiocie zbycia nieruchomości porównywalnych do działań podmiotów zajmujących się profesjonalnie tego rodzaju obrotem, będzie działał w charakterze podatnika w rozumieniu art. 15 ust. 2 ustawy, gdyż jak wynika z treści wniosku w ramach prowadzonej działalności gospodarczej, wynajmował przez okres około roku lokale znajdujące się w nieruchomości będącej przedmiotem planowanego aportu. Zatem nie można zgodzić się ze stanowiskiem Wnioskodawcy, zgodnie z którym przedmiotowa nieruchomość była wykorzystywana wyłącznie do celów prywatnych i na własne potrzeby Wnioskodawcy, a czynność wniesienia jej aportem do spółki prawa handlowego stanowić będzie jedynie racjonalny sposób zagospodarowania posiadanego majątku prywatnego, gdyż wykonywanie czynności najmu lokali w ramach prowadzonej działalności gospodarczej nie wiąże się ze zwykłym wykonywaniem prawa własności.

Natomiast wniesienie aportem nieruchomości, która stanowi majątek firmy, podlega opodatkowaniu jako normalna dostawa towarów (zob. pkt. 1.1. ).

1.5. Wydanie nieruchomości w związku z umorzeniem udziałów lub akcji

Umorzenie udziałów jest czynnością zmierzającą do likwidacji pewnej partii lub wszystkich udziałów. W konsekwencji powoduje likwidację określonej części kapitału zakładowego albo samych udziałów, gdy umorzenie nie jest połączone z obniżeniem kapitału zakładowego (odbywa się z zysku). Może odbyć się bez wynagrodzenia. Udziałowiec, darując lub sprzedając swoje udziały, nie dokonuje dostawy towarów, o której mowa w art. 7 ustawy, ani świadczenia usługi, o którym mowa w art. 8 ust. 1 ustawy, na rzecz spółki. Ma to miejsce zarówno wtedy, gdy otrzymuje w zamian wynagrodzenie, jak i wtedy, gdy odbywa się to bez wynagrodzenia. Czynność ta nie podlega opodatkowaniu VAT.

Taki sam charakter ma umorzenie akcji, które także jest czynnością zmierzającą do unicestwienia pewnej partii lub wszystkich akcji i sprowadza się do pozbawienia praw akcjonariusza ucieleśnionych w tych akcjach. Dlatego czynność ta również nie podlega opodatkowaniu VAT.

Zarówno udziałowiec, jak i akcjonariusz, który przekazuje swoje udziały albo akcje na rzecz spółki w celu ich umorzenia, w ogóle nie rozliczają tej transakcji w VAT. Stanowisko to potwierdził Dyrektor Izby Skarbowej w Katowicach w piśmie z 4 lutego 2016 r. (sygn. IBPP2/4512-904/15/WN).

Uwaga! Zarówno udziałowiec, jak i akcjonariusz, który przekazuje swoje udziały albo akcje na rzecz spółki w celu ich umorzenia, w ogóle nie rozliczają tej transakcji w VAT.

Problem z rozliczeniem umorzenia powstaje w spółce, gdy przekazuje ona wynagrodzenie udziałowcowi lub akcjonariuszowi. Nie rozlicza VAT, gdy wynagrodzenie ma formę pieniężną. Inaczej wygląda sytuacja, gdy przekazuje towary lub prawa majątkowe na rzecz udziałowca czy akcjonariusza, którego udziały lub akcje umorzono. Nie ma jednolitego stanowiska, jak takie przekazanie powinno zostać rozliczone w VAT. Zdaniem organów podatkowych i sądów spółka, przekazując towary lub prawa majątkowe, dokonuje dostawy towarów lub świadczenia usług na rzecz udziałowca czy akcjonariusza.

Takie stanowisko zajął m.in. Naczelny Sąd Administracyjny w wyroku z 28 lutego 2019 r. (sygn. akt I FSK 1690/15), uznając, że:

(…) w sytuacji, gdy w zamian za zbyte przez wspólnika udziały, mające określoną wartość, w ramach instytucji umorzenia udziałów, spółka przekazuje wspólnikowi towar w rozumieniu art. 2 pkt 6 u.p.t.u., to w ramach tej instytucji dochodzi do dostawy towarów, o której mowa w art. 5 ust. 1 pkt 1 w związku 7 ust. 1 u.p.t.u. Dochodzi bowiem w tym przypadku do przeniesienia przez spółkę na rzecz wspólnika prawa do rozporządzania towarem jak właściciel. Przeniesienie to jest odpłatne, gdyż spółka uzyskuje w zamian udziały, które mają określoną wartość nie tylko nominalną. Nie ma przy tym znaczenia, że czynność ta odbywa się w ramach instytucji umorzenia udziałów.

Wprawdzie pojawiają się korzystne orzeczenia, ale NSA w wyroku z 26 stycznia 2018 r. (sygn. akt I FSK 609/16) uznał, że nie może przyjąć tez uchwały NSA z 16 listopada 2015 r. (sygn. akt I FPS 6/15), gdyż dotyczyła spółki kapitałowej, a przedmiotem sporu była spółka komandytowa.

Dlatego spółka, przekazując nieruchomość wspólnikowi w zamian za umorzone udziały lub akcje, rozlicza VAT od dostawy towarów, tak jakby dokonała jej sprzedaży.

1.6. Wycofanie nieruchomości z działalności

W sytuacji gdy przedmiotem dostawy są towary i gdy czynność ta prowadzi do przeniesienia prawa do rozporządzania tymi towarami jak właściciel, mamy do czynienia z dostawą tych towarów w ujęciu art. 7 ust. 1 ustawy o VAT podlegającą opodatkowaniu podatkiem od towarów i usług.

Czynnością zrównaną z odpłatną dostawą towarów jest także przekazanie nieodpłatnie przez podatnika towarów należących do jego przedsiębiorstwa, w szczególności:

- przekazanie lub zużycie towarów na cele osobiste podatnika lub jego pracowników, w tym byłych pracowników, wspólników, udziałowców, akcjonariuszy, członków spółdzielni i ich domowników, członków organów stanowiących osób prawnych, członków stowarzyszenia,

- wszelkie inne darowizny

jeżeli przysługiwało mu, w całości lub w części, prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego z tytułu nabycia, importu lub wytworzenia tych towarów lub ich części składowych.

Jak z tego wynika, aby doszło do uznania czynności nieodpłatnego przekazania towarów za czynność zrównaną z odpłatną dostawą towarów, muszą być spełnione łącznie następujące warunki:

- dokonującym nieodpłatnego przekazania jest podatnik VAT,

- przekazane przez podatnika towary należą do jego przedsiębiorstwa,

- przedmiotem nieodpłatnego przekazania jest towar (lub jego części składowe), w stosunku do którego podatnikowi przysługiwało, w całości lub w części, prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego przy jego nabyciu, imporcie lub wytworzeniu.

Zatem wycofanie z działalności gospodarczej nieruchomości i nieodpłatne przekazanie jej na cele prywatne będzie podlegało VAT, gdy od jej nabycia przysługiwało prawo do odliczenia VAT.

Przykład

Podatnik prowadził jednoosobową działalność i wykorzystywał prywatny lokal do tej działalności. Lokal stanowił środek trwały. Obecnie podatnik zamierza wycofać go z działalności. Ponieważ nie odliczył VAT od nabycia lokalu, jego wycofanie również nie podlega VAT.

1.7. Sprzedaż gruntu właścicielowi nakładów na budowę nieruchomości

Częste są przypadki, gdy najemca lub dzierżawca za zgodą właściciela gruntu buduje budynki. Następnie właściciel sprzedaje najemcy grunt. Przepisy Kodeksu cywilnego stanowią, że budynki posadowione na gruncie stanowią własność właściciela gruntu. Z punktu widzenia prawa cywilnego na najemcę formalnie przechodzi w takiej sytuacji prawo własności budynków oraz innych obiektów wraz z gruntem.

Dla rozliczeń VAT sytuacja wygląda inaczej. Nie ma podstaw do przyjęcia, że właściciel gruntu dokona dostawy budynków, chociaż przeniesie ich własność - przenosząc na najemcę własność gruntu. Sprzedawca nie będzie w ekonomicznym posiadaniu budynków i innych obiektów przed dokonaniem sprzedaży gruntu.

Nie wystąpi dostawa towaru, jakim są budynki oraz inne obiekty, gdyż już wcześniej najemca (właściciel nakładów) mógł nimi dysponować jak właściciel.

Skoro istotą dostawy towarów jest przeniesienie prawa do rozporządzania nimi jak właściciel, zasadne jest przyjęcie, że owe prawo przysługiwało użytkownikowi od czasu powstania towarów, jakimi są budynki oraz inne obiekty. Dostawa towarów powinna podlegać ocenie przede wszystkim z punktu widzenia jej aspektów ekonomicznych. Dlatego w takim przypadku nie zaistnieje jednocześnie dostawa budynków wraz z przeniesieniem na najemcę własności gruntu, na którym te budynki są posadowione. Zatem przedmiotem dostawy będzie wyłącznie grunt, w sytuacji gdy nabywcą jest właściciel nakładów. Taka dostawa jest opodatkowana stawką 23%.

1.8. Sprzedaż nieruchomości dotychczasowemu użytkownikowi wieczystemu

Jak wynika z definicji dostawy, ustanowienie użytkowania wieczystego to dostawa towaru podlegająca opodatkowaniu VAT (art. 7 ust. 1 pkt 6 ustawy o VAT). Ta sytuacja nie budzi obecnie żadnych wątpliwości. Problem powstaje, gdy nieruchomość jest zbywana dotychczasowemu użytkownikowi. Z art. 7 ust. 1 pkt 7 ustawy wynika, że sprzedaż tego prawa podlega VAT. Należy jednak rozróżnić sytuacje, gdy użytkownik wieczysty sprzedaje swoje prawo innemu podmiotowi i działa w tym przypadku jako podatnik VAT. Taka transakcja podlega opodatkowaniu i przyjmuje się, że użytkownik wieczysty dokonał dostawy nieruchomości.

Inaczej wygląda sytuacja, gdy jednostka samorządu lub Skarb Państw, które ustanowiły użytkowanie wieczyste, sprzedają nieruchomość na rzecz dotychczasowego użytkownika. Taka transakcja nie podlega VAT. Wynika to z faktu, że już raz została dokonana dostawa podlegająca opodatkowaniu VAT. Skoro użytkownik nabył prawo do rozporządzania nieruchomością jak właściciel, to nie może to mieć miejsca drugi raz. Zasada ta ma zastosowanie, gdy użytkowanie wieczyste zostało ustanowione przed 1 maja 2004 r., czyli w okresie, kiedy ustanowienie użytkowania wieczystego nie podlegało VAT.

Jednak w przypadku przekształcenia użytkowania ustanowionego od maja 2004 r. w prawo własności sprawa nie jest tak oczywista. Mimo że władztwo nad nieruchomością zostało już przekazane, jednak zdaniem organów podatkowych należna od użytkownika wieczystego kwota za nabycie prawa własności gruntu podlega opodatkowaniu VAT jako równoważna odpłatności za ustanowione wcześniej prawo użytkowania wieczystego.

Również w orzecznictwie przeważa pogląd, że od opłat ponoszonych z tytułu przekształcenia prawa użytkowania wieczystego w prawo własności należy odprowadzić VAT. Przykładem są m.in. najnowsze wyroki (zob. wyrok NSA z 30 sierpnia 2018 r., sygn. akt I FSK 1444/16).

1.9. Wywłaszczenie nieruchomości

Zasady wywłaszczania gruntów reguluje art. 112 ust. 3 ustawy o gospodarce nieruchomościami. Według tych regulacji wywłaszczenie nieruchomości może być dokonane, jeżeli cele publiczne nie mogą być zrealizowane w inny sposób niż przez pozbawienie albo ograniczenie praw do nieruchomości, a prawa te nie mogą być nabyte w drodze umowy. Wywłaszczenie własności nieruchomości, użytkowania wieczystego lub innego prawa rzeczowego następuje za odszkodowaniem na rzecz osoby wywłaszczonej odpowiadającym wartości tych praw (art. 128 ust. 1 ustawy o gospodarce nieruchomościami). Zapłata odszkodowania następuje jednorazowo, w terminie 14 dni od dnia, w którym decyzja o wywłaszczeniu podlega wykonaniu lub stała się ostateczna (art. 132 ustawy o gospodarce nieruchomościami). Podobne zapisy zawiera art. 12 ustawy z 10 kwietnia 2003 r. o szczególnych zasadach przygotowania i realizacji inwestycji w zakresie dróg publicznych.

Wywłaszczenie następuje nie na podstawie umowy cywilnoprawnej, ale decyzji organu administracji. W zamian za pozbawienie praw do nieruchomości poszkodowany otrzymuje od Skarbu Państwa odszkodowanie.

Przepisy ustawy o podatku od towarów i usług przewidują specjalne przypadki, kiedy dochodzi do dostawy towarów. Ma to miejsce również wtedy, gdy następuje przeniesienie z nakazu organu władzy publicznej lub podmiotu działającego w imieniu takiego organu lub przeniesienie z mocy prawa własności towarów w zamian za odszkodowanie, czyli np. wywłaszczenie (art. 7 ust. 1 pkt 1 ustawy o VAT).

To oznacza, że jeśli dostawy dokonuje osoba działająca w charakterze podatnika lub która wykorzystywała zbywaną nieruchomość do działalności, to wywłaszczenie podlega VAT jak normalna sprzedaż. Gdy przedmiotem dostawy jest nieruchomość stanowiąca majątek prywatny, czynność taka nie stanowi dostawy podlegającej VAT.

25 maja została wydana decyzja o wywłaszczeniu zabudowanego gruntu, do którego spółka posiadała prawo własności. Czynność ta podlega VAT, ale może korzystać ze zwolnienia, gdy spółka spełnia warunki.

25 maja została wydana decyzja o wywłaszczeniu gruntu, który Jan Kowalski odziedziczył i nie wykorzystywał w działalności gospodarczej, tylko w celach prywatnych. Czynność ta nie podlega VAT.

2. Ustalenie czy można stosować zwolnienie gdy dostawa nieruchomości podlega VAT

Gdy ustalimy, że dostawa podlega VAT, należy ustalić stawkę VAT lub zwolnienie, które należy zastosować. Do dostawy nieruchomości możemy zastosować trzy rodzaje zwolnień.

Należy pamiętać, że zarówno sprzedaż całej nieruchomości, jak i jej części lub udziału w nieruchomości stanowi odpłatną dostawę towarów. Potwierdził to NSA w uchwale 7 sędziów z 24 października 2011 r. (sygn. akt I FPS 2/11), wskazując, że sprzedaż udziału w prawie użytkowania wieczystego gruntu oraz udziału we współwłasności budynków stanowi dostawę towarów.

Sprzedaż udziału w nieruchomości podlega opodatkowaniu VAT na takich samych zasadach jak sprzedaż całej nieruchomości.

Ponadto grunt jest opodatkowany na takich samych zasadach jak posadowiony na nim budynek lub budowla. Jak czytamy w piśmie Dyrektora Krajowej Informacji Skarbowej z 10 maja 2019 r. (sygn. 0115-KDIT1-3.4012.161.2019.1.NK):

Jeżeli zatem dostawa dotyczy budynków i budowli, która objęta jest stawką 22% [obecnie 23% - przyp.red.], dostawa gruntu związanego z tym obiektem jako niewyłączona z podstawy opodatkowania tegoż obiektu, również podlega opodatkowaniu według stawki 22% [obecnie 23% - przyp.red.] . W przypadku zaś, gdy dostawa budynków, budowli lub ich części korzysta ze zwolnienia od podatku VAT, ze zwolnienia korzysta również dostawa gruntu, na którym obiekt jest posadowiony.

Te same zasady co do dostawy nieruchomości stosujemy w przypadku sprzedaży spółdzielczych praw do lokali.

2.1. Aport lub sprzedaż nieruchomości jako przedsiębiorstwa lub zorganizowanej części przedsiębiorstwa

Aport lub sprzedaż samej nieruchomości nie może stanowić aportu zorganizowanej części przedsiębiorstwa. Według ustawy o VAT zorganizowaną część przedsiębiorstwa stanowi organizacyjnie i finansowo wyodrębniony w istniejącym przedsiębiorstwie zespół składników materialnych i niematerialnych, w tym zobowiązania, przeznaczonych do realizacji określonych zadań gospodarczych, który zarazem mógłby stanowić niezależne przedsiębiorstwo samodzielnie realizujące te zadania.

Jak podkreślił NSA w wyroku z 28 stycznia 2019 r. (sygn. akt I FSK 293/17), na rzecz spółki muszą przejść elementy warunkujące zdolność do prowadzenia działalności gospodarczej, np.:

- umowy z zarządcą,

- umowy z dostawcami mediów dotyczące obsługi nieruchomości,

- należności sprzedającego,

- zobowiązania sprzedającego (z zastrzeżeniem obowiązków związanych z zabezpieczeniami umów najmu zawartymi z najemcami nieruchomości),

- środki pieniężne sprzedającego na rachunkach bankowych lub w kasie,

- umowy dotyczące bieżącej obsługi sprzedającego (np. umowa o usługi księgowe), ksiąg oraz umowy najmu siedziby sprzedającego.

Jeżeli żadne ze wskazanych elementów nie zostaną przeniesione na nabywcę, to nie możemy mówić o dostawie przedsiębiorstwa lub jego zorganizowanej części.

2.2. Sprzedaż nieruchomości, która była wykorzystywana do działalności zwolnionej z VAT

Zwolnienie na podstawie art. 43 ust. 1 pkt 2 ustawy o VAT może mieć zastosowanie również do dostawy nieruchomości, gdy:

● była wykorzystywana wyłącznie na cele działalności zwolnionej od podatku oraz

● z tytułu jej nabycia nie przysługiwało dokonującemu jej dostawy prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego.

Jak z tego wynika, sam fakt braku prawa do odliczenia nie daje sprzedawcy prawa do zastosowania zwolnienia. Znaczenie ma sposób wykorzystania nieruchomości w firmie.

Przykład

Spółka świadczy usługi zwolnione z VAT. Kupiła lokal użytkowy. W związku z tym zakupem nie mogła odliczyć VAT. Lokal był wykorzystywany do działalności wyłącznie zwolnionej, dlatego jego sprzedaż może korzystać ze zwolnienia na podstawie art. 43 ust. 1 pkt 2 ustawy o VAT.

Ze zwolnienia korzysta sprzedaż nieruchomości wykorzystywanej wyłącznie do działalności zwolnionej. Warunek ten jest spełniony, gdy nieruchomość była wykorzystywana zarówno do działalności zwolnionej, jak i niepodlegającej VAT lub tylko niepodlegającej VAT. W piśmie Dyrektora Izby Skarbowej w Warszawie z 12 stycznia 2016 r. (sygn. IPPP2/443-339/14/15-5/S/AO) czytamy:

W świetle możliwości korzystania ze zwolnienia od podatku przewidzianego w art. 43 ust. 1 pkt 2 ustawy o podatku od towarów i usług należy zauważyć, że wśród czynności wykonywanych w ramach działalności podlegającej opodatkowaniu podatkiem VAT wyróżnić należy czynności zwolnione z VAT i czynności opodatkowane. Natomiast podatnik wykonując działalność gospodarczą równocześnie może wykonywać działalność niemającą charakteru gospodarczego (niepodlegającą opodatkowaniu). Czynności niepodlegające opodatkowaniu odróżnić należy od czynności wykonywanych w ramach działalności gospodarczej w rozumieniu ustawy o podatku od towarów i usług. Czynności nieopodatkowane to takie czynności, które nie są w ogóle objęte przedmiotem opodatkowania i względem których nie występuje obowiązek podatkowy. Innymi słowy, czynności niepodlegające opodatkowaniu VAT nie wpływają na możliwość zastosowania zwolnienia od podatku VAT.

Z uwagi na powołane przepisy oraz opisane zdarzenie przyszłe należy wskazać, że skoro Wnioskodawcy planującemu dokonać dostawy samochodu nie przysługiwało prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego z uwagi na fakt wykorzystywania przedmiotowego samochodu wyłącznie na cele działalności zwolnionej i cele działalności niepodlegającej temu podatkowi to sprzedaż tego samochodu będzie korzystała ze zwolnienia od podatku VAT na mocy art. 43 ust. 1 pkt 2 ustawy o podatku od towarów i usług.

Przykład

Gmina sprzedaje nieruchomość, która była wykorzystywana do działalności zwolnionej i niepodlegającej VAT. Od zakupu gminie nie przysługiwało prawo do odliczenia VAT. Sprzedaż korzysta ze zwolnienia na podstawie art. 43 ust. 1 pkt 2 ustawy.

Zwolnienie nie będzie miało zastosowania, gdy nieruchomość będzie wykorzystywany do działalności zwolnionej z VAT, niepodlegającej VAT i opodatkowanej VAT (patrz: pismo Dyrektora Izby Skarbowej w Poznaniu z 24 listopada 2015 r., sygn. ILPP1/4512-1-692/15-4/AP).

Należy zauważyć, że pojawiają się interpretacje organów podatkowych, w których powołują się one na kontrowersyjny wyrok Naczelnego Sąd Administracyjny z 28 lutego 2013 r. (sygn. akt I FSK 627/12). W wyroku tym sąd wskazał, że (zob. pismo Dyrektora Krajowej Informacji Skarbowej z 13 maja 2019 r., sygn. 0115-KDIT1-3.4012.160.2019.2.JC):

(…) zwolnienie, o którym mowa w art. 136 lit. b) dyrektywy 2006/112/WE, a więc również wynikające z art. 43 ust. 1 pkt 2 u.p.t.u., przysługuje tylko wtedy gdy podatnik nie ma prawa do odliczenia podatku na skutek ograniczeń i zakazów przewidzianych przepisami dyrektywy lub u.p.t.u., co wynika np. ze związku ze sprzedażą zwolnioną od podatku (por. art. 86 i art. 88 ustawy), a więc nie ma zastosowania, gdy brak odliczenia podatku w poprzedniej fazie obrotu wynika z faktu, że dana czynność w ogóle nie podlegała opodatkowaniu (por. wyrok ETS z dnia 8 grudnia 2005 r. w sprawie C-280/04 Jyske Finanse A/S) oraz gdy podatnik, mając prawo do odliczenia podatku naliczonego, z uprawnienia tego nie skorzystał.

Oznacza to, że zwolnienie nie może mieć zastosowania, gdy sprzedający nieruchomość nie odliczył od jej zakupu VAT, ponieważ nie był naliczony np. zakup od osoby prywatnej. Nie jest to jednak powszechny pogląd.

Gdy nie możemy skorzystać z omawianego zwolnienia, należy rozważyć, czy nie przysługuje prawo do korzystania ze zwolnienia na podstawie art. 43 ust. 1 pkt 10 i 10a ustawy o VAT (zob. pkt 2.3).

2.3. Sprzedaż nieruchomości wykorzystywanej do działalności opodatkowanej VAT

Gdy przedmiotem sprzedaży są nieruchomości wykorzystywane do działalności opodatkowanej lub mieszanej, podatnik może skorzystać ze zwolnienia przewidzianego w art. 43 ust. 1 pkt 10 albo pkt 10a ustawy o VAT.

2.3.1. Sprzedaż po pierwszym zasiedleniu

Ze zwolnienia korzysta sprzedaż nieruchomości następująca po pierwszym zasiedleniu, gdy od pierwszego zasiedlenia minęły 2 lata (art. 43 ust. 1 pkt 10 ustawy).

Definicja

Pierwsze zasiedlenie - to oddanie do użytkowania, w wykonaniu czynności podlegających opodatkowaniu, pierwszemu nabywcy lub użytkownikowi budynków, budowli lub ich części, po ich:

a) wybudowaniu lub

b) ulepszeniu, jeżeli wydatki poniesione na ulepszenie, w rozumieniu przepisów o podatku dochodowym, stanowiły co najmniej 30% wartości początkowej.

Analiza definicji prowadzi do wniosku, że do pierwszego zasiedlenia dochodzi tylko w wyniku sprzedaży podlegającej VAT lub w przypadku oddania nieruchomości w najem po wybudowaniu. Tak jednak nie jest. Do pierwszego zasiedlenia dochodzi również wtedy, gdy nieruchomość jest wykorzystywana do działalności opodatkowanej VAT przez podatnika, który ją wybudował i użytkował we własnym zakresie.

Potwierdzają to organy podatkowe, powołując się na wyrok TSUE. W piśmie Dyrektora Krajowej Informacji Skarbowej z 10 maja 2019 r. (sygn. 0112-KDIL1-2.4012.96.2019.3.MR) czytamy:

Ponadto w dniu 16 listopada 2017 r. Trybunał Sprawiedliwości odpowiedział na pytanie prejudycjalne Naczelnego Sądu Administracyjnego dotyczące wykładni pojęcia pierwszego zasiedlenia. TSUE w wyroku z dnia 16 listopada 2017 r., C-308/16 przyznał rację spółce uznając, że pierwsze zasiedlenie w sprawie będącej przedmiotem postępowania głównego, nie musi być związane z czynnością opodatkowaną, gdyż takie stanowisko nie znajduje oparcia w treści przepisów Dyrektywy 2006/112/WE Rady.

Trybunał potwierdził, że pierwszym zasiedleniem jest pierwsze zajęcie nieruchomości do używania. „Pierwsze zasiedlenie” budynku lub jego części ma więc miejsce zarówno w sytuacji, w której po wybudowaniu budynku oddano go w najem, jak i w przypadku wykorzystywania budynku na potrzeby własnej działalności gospodarczej podatnika - ponieważ w obydwu przypadkach doszło do korzystania z budynku. Przy czym, TSUE jednakowo traktuje pierwsze zasiedlenie po wybudowaniu obiektu, jak i po jego ulepszeniu. W obu przypadkach Trybunał twierdzi, że do pierwszego zasiedlenia wystarczy rozpoczęcie jego użytkowania.

W świetle powyżej wskazanych przepisów prawa oraz przytoczonego orzecznictwa należy przyjąć, że jeżeli podatnik użytkował dany budynek, budowlę lub ich części i spełnia warunek korzystania z budynku, budowli lub ich części przez wymagany czas, to do zbycia tego budynku, budowli lub ich części zastosowanie znajdzie zwolnienie przewidziane w przepisach ustawy o podatku od towarów i usług.

Przykład

Spółka użytkowała wybudowany przez siebie budynek od 2015 r. W tym okresie nie poddawała go ulepszeniom. W czerwcu 2019 r. budynek będzie sprzedany. Dostawa ta może korzystać ze zwolnienia, gdyż od pierwszego zasiedlenia w 2015 r. minęły 2 lata.

Oddanie do używania części budynku powoduje, że tylko ta część jest uważana za zasiedloną. W piśmie Dyrektora Krajowej Informacji Skarbowej z 5 czerwca 2018 r. (sygn. 0114-KDIP1-3.4012.181.2018.1.SM) czytamy:

Zatem w stosunku do tej części budynku (dachu) doszło do pierwszego zasiedlenia (w wyniku zawarcia umowy najmu w dniu 24 maja 2013 r.) i od tego zasiedlenia minął okres 2 lat. Dostawa ww. części budynku będzie zatem korzystać ze zwolnienia, o którym mowa w art. 43 ust. 1 pkt 10 ustawy. Zwolniona od podatku nie będzie natomiast dostawa pozostałej części budynku.

2.3.2. Pierwsze zasiedlenie po ulepszeniu nieruchomości

Należy pamiętać, że do pierwszego zasiedlenia może dochodzić nawet kilka razy. Ma to miejsce, gdy budynek po oddaniu do użytkowania zostanie ulepszony, a wydatki na ulepszenie w rozumieniu przepisów o podatku dochodowym stanowiły co najmniej 30% wartości początkowej obiektu. Wówczas, aby do sprzedaży budynku można było zastosować zwolnienie, po tym ulepszeniu musi być użytkowany ponad 2 lata.

Również w tym przypadku wystarczy, że budynek jest użytkowany wyłącznie do działalności. Nie musi to być np. najem.

Należy pamiętać, że bierzemy pod uwagę tylko wydatki na ulepszenie (zwiększające wartość środka trwałego), a nie zwykły remont. Jak podkreślił TSUE w wyroku z 16 listopada 2017 r., pojęcie „ulepszenie” jest interpretowane w taki sam sposób jak pojęcie „przebudowa” zawarte w art. 12 ust. 2 dyrektywy 2006/112. Oznacza to, że budynek powinien być przedmiotem istotnych zmian przeprowadzonych w celu zmiany jego wykorzystania lub w celu znaczącej zmiany warunków jego zasiedlenia.

W przypadku tego zwolnienia powstaje problem, przez jaki czas powinny być sumowane wydatki na ulepszenie nieruchomości. Część ekspertów uważa, że wydatki na ulepszenie należy sumować tylko w ramach danego ulepszenia. Po dokonaniu ulepszenia - jeżeli wydatki na ulepszenie nie stanowiły co najmniej 30% wartości początkowej - ewentualne kolejne wydatki na ulepszenie należy sumować oddzielnie. Trzeba je porównywać do powiększonej już o poprzednie wydatki na ulepszenie wartości początkowej budynku, budowli lub ich części.

Innego zdania są sądy. WSA w Gliwicach w wyroku z 4 marca 2019 r. (sygn. III SA/Gl 1324/18) na potrzeby rozpatrywanej sprawy dokonał analizy orzecznictwa i wyciągnął dwa wnioski:

(…) - ustalając 30% próg wydatków na ulepszenie procent ten należy odnosić do wartości środka trwałego z dnia jego przyjęcia do użytkowania czyli wartości historycznej,

- wartości wydatków nie należy rozliczać odrębnie w skali każdego roku podatkowego, lecz zliczać je aż do osiągnięcia poziomu 30% wartości środka trwałego i to jak wyżej powiedziano - nie zaktualizowanej o wartość wcześniejszych ulepszeń, lecz pierwotnej.

Przykład

Spółka użytkuje wybudowana przez siebie nieruchomość od 2012 r. Pierwotna wartość początkowa wynosiła 1 000 000 zł. W 2015 r. spółka poniosła wydatki na ulepszenie w wysokości 200 000 zł, natomiast w 2016 r. - 150 000 zł. To oznacza, że w 2016 r. wydatki przekroczyły 30%.

Do obliczeń tego okresu należy posłużyć się zasadami przewidzianymi w Ordynacji podatkowej. Terminy określone w latach kończą się z upływem tego dnia w ostatnim roku, który odpowiada początkowemu dniowi terminu, a gdyby takiego dnia w ostatnim roku nie było - w dniu, który poprzedzałby bezpośrednio ten dzień (art. 12 § 4 Ordynacji podatkowej).

Przykład

Spółka wybudowała w 2012 r. budynek wykorzystywany do własnej działalności gospodarczej. W 2017 r. przeprowadziła generalny remont, a wydatki zostały zaliczone do wydatków na ulepszenie. Przekroczyły 30% wartości początkowej. Budynek został oddany do użytkowania od września 2017 r. Dlatego spółka dopiero od 2 września 2019 r. może zastosować zwolnienie przy sprzedaży budynku.

2.3.3. Korekta odliczonego VAT po sprzedaży nieruchomości

Gdy podatnik odliczył VAT przy zakupie, zastosowanie zwolnienia spowoduje obowiązek skorygowania części odliczonego podatku (art. 91 ust. 4 ustawy o VAT). Korekta powinna być dokonana jednorazowo w odniesieniu do całego pozostałego okresu korekty. Należy jej dokonać w deklaracji podatkowej za okres rozliczeniowy, w którym nastąpiła sprzedaż. W przypadku nieruchomości, do jakich zaliczamy też lokale, okres korekty wynosi 10 lat. Gdy przy sprzedaży jest zastosowane zwolnienie, to przyjmuje się, że proporcja w pozostałym okresie korekty wynosi 0%. Dlatego prawo do odliczenia nie przysługuje za ten okres.

Przykład

15 lipca 2016 r. spółka kupiła lokal. Od jego nabycia odliczyła 23 000 zł VAT. 20 czerwca 2019 r. sprzedała ten lokal, stosując zwolnienie. Będzie więc zobowiązana skorygować odliczony VAT. Okres korekty wynosi 10 lat. Za 2016, 2017 i 2018 r. przysługuje jej prawo do odliczenia VAT. W takim przypadku należy skorygować 7/10 odliczonego podatku, czyli 16 100 zł.

2.3.4. Rezygnacja ze zwolnienia

Ustawodawca dał podatnikowi wybór, tzn. czy stosuje zwolnienie i dokonuje korekty, czy opodatkowuje dostawę i nie koryguje odliczonego VAT. Podatnik musi więc stwierdzić, co mu się bardziej opłaca ze względów ekonomicznych.

Przykład

Spółka z poprzedniego przykładu sprzedała lokal użytkowy za kwotę brutto 360 000 zł. Kupujący wyraził zgodę na opodatkowanie tej sprzedaży, pod warunkiem że kwota 360 000 zł zostanie uznana za kwotę brutto. W takim przypadku sprzedający musiałby odprowadzić VAT w wysokości 67 317,07 zł (360 000 zł x 23/123), natomiast korekcie podlega tylko 16 100 zł. Nabywca mógłby odliczyć VAT, a poza tym nie zapłaci pcc w wysokości 7200 zł.

Wybór zawsze należy do podatnika, jednak zgodę na opodatkowanie transakcji musi wyrazić również nabywca. Podatnik może zrezygnować ze zwolnienia od podatku i wybrać opodatkowanie dostawy budynków, budowli lub ich części, pod warunkiem że dokonujący dostawy i nabywca budynku, budowli lub ich części:

■ są zarejestrowani jako podatnicy VAT czynni,

■ złożą, przed dniem dokonania dostawy tych obiektów, właściwemu dla ich nabywcy naczelnikowi urzędu skarbowego, zgodne oświadczenie, że wybierają opodatkowanie dostawy budynku, budowli lub ich części.

Jak z tego wynika, oświadczenie składa się tylko do urzędu, w którym rozlicza się nabywca. Oświadczenie musi być złożone przed dokonaniem transakcji. W tym przypadku urząd nie wyraża zgody, tylko przyjmuje oświadczenie.

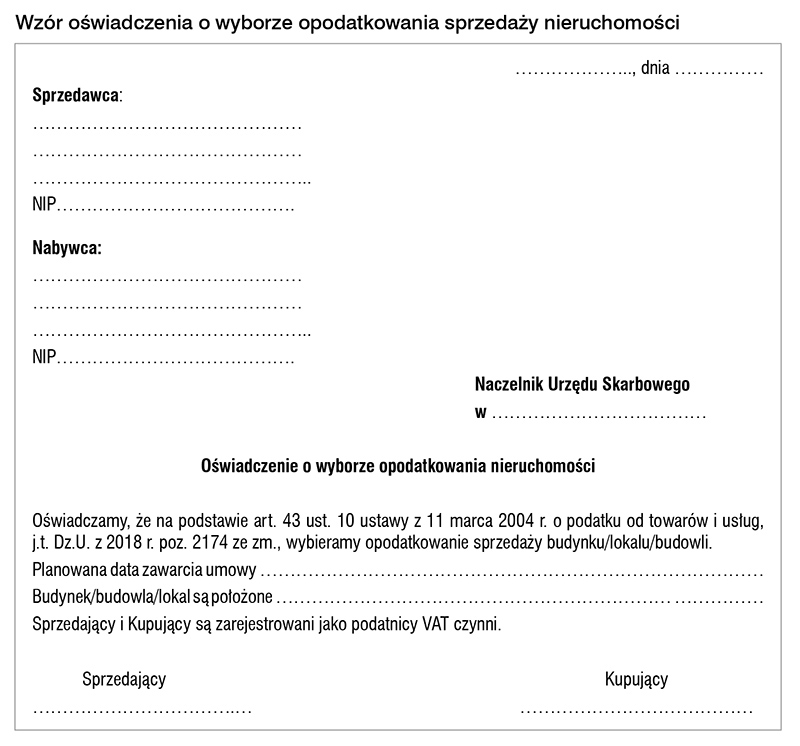

Wzór oświadczenia o wyborze opodatkowania sprzedaży nieruchomości

Zastosowanie zwolnienia powoduje, że nabywca będzie musiał zapłacić podatek od czynności cywilnoprawnych (pcc).

Polecamy: Monitor Księgowego – prenumerata

Polecamy: INFORLEX Księgowość i Kadry

Jak wynika z art. 2 pkt 4 lit. b ustawy o pcc, czynność nie podlega pcc, jeżeli:

- jest opodatkowana VAT,

- przynajmniej jedna ze stron jest zwolniona od podatku od towarów i usług z tytułu dokonania tej czynności; zasada ta nie dotyczy umów sprzedaży i zamiany, których przedmiotem jest nieruchomość lub jej część albo prawo użytkowania wieczystego, spółdzielcze własnościowe prawo do lokalu, prawo do domu jednorodzinnego w spółdzielni mieszkaniowej lub prawo do miejsca postojowego w garażu wielostanowiskowym lub udział w tych prawach.

Stawka pcc wynosi 2%. Nabywca, wyrażając zgodę na opodatkowanie czynności, musi wziąć pod uwagę fakt, że nie tylko odliczy VAT, ale również nie zapłaci pcc.

2.4. Sprzedaż nieruchomości, od nabycia której nie odliczyliśmy VAT

Sprzedaż nieruchomości przed pierwszym zasiedleniem lub w ramach pierwszego zasiedlenia albo gdy od pierwszego zasiedlenia nie minęły co najmniej 2 lata również może korzystać ze zwolnienia, gdy od jej nabycia nie przysługiwało prawo do zwolnienia z VAT (art. 43 ust. 1 pkt 10a ustawy). Ponadto muszą być spełnione następujące warunki:

● dokonujący ich dostawy nie ponosił wydatków na ich ulepszenie, w stosunku do których miał prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego, a jeżeli ponosił takie wydatki, to były one niższe niż 30% wartości początkowej tych obiektów,

● jeśli wydatki na ulepszenie wynosiły co najmniej 30%, to ze zwolnienia można korzystać, gdy budynki, budowle lub ich części w stanie ulepszonym były wykorzystywane przez podatnika do czynności opodatkowanych co najmniej przez 5 lat.

W przeciwieństwie do poprzedniego zwolnienia nie można z niego zrezygnować.

W przypadku tego zwolnienia powstaje problem z ustaleniem, czy przysługiwało prawo do odliczenia VAT. Należy uznać, że podatnik nie miał prawa do odliczenia zarówno wtedy, gdy przy zakupie VAT był naliczony, a on wykorzystywał zakupiony budynek do działalności zwolnionej i nie odliczył podatku, jak i wtedy, gdy nabył budynek bez naliczonego VAT. Potwierdzają to organy podatkowe. W piśmie Dyrektora Krajowej Informacji Skarbowej z 29 kwietnia 2019 r. (0114-KDIP4.4012.221.2019.3.AK) czytamy:

Zatem warunek wynikający z treści art. 43 ust. 1 pkt 10a lit. a) cyt. ustawy, mówiący o możliwości zastosowania zwolnienia do dostawy nieruchomości (dostawy Lokali przez Spółkę) w sytuacji braku prawa do odliczenia podatku naliczonego przy nabyciu nieruchomości zostanie spełniony - skoro transakcja dostawy Lokali przez Wspólnotę Mieszkaniową na rzecz Spółki będzie zwolniona z podatku od towarów i usług (na podstawie art. 43 ust. 1 pkt 10a ustawy), a w związku z tym po stronie Wspólnoty Mieszkaniowej podatek należny nie wystąpi, to Spółce nie będzie przysługiwało prawo do obniżenia podatku należnego o podatek naliczony związany z tym nabyciem.

Natomiast kwestię ulepszeń należy rozumieć w taki sam sposób jak przy pierwszym zasiedleniu (zob. pkt 2.3.2). Ponadto jak stwierdził Dyrektor Krajowej Informacji Skarbowej w cytowanej interpretacji:

Powyższy przepis wskazuje, że na gruncie prawa podatkowego „ulepszenie” jest pojęciem, które dotyczy wyłącznie składników majątku będących środkami trwałymi. Pod pojęciem tym należy rozumieć takie czynności, jak przebudowa, rozbudowa, rekonstrukcja, adaptacja lub modernizacja środka trwałego, które podnoszą jego wartość techniczną, użytkową, jak i przystosowanie składnika majątkowego do wykorzystania go w innym celu, niż pierwotne przeznaczenie albo nadanie temu składnikowi innych cech użytkowych. Jak wynika z okoliczności wskazanych we wniosku, w momencie ponoszenia nakładów na prace adaptacyjne na Strychu, Strych będzie własnością Wspólnoty Mieszkaniowej. Zatem wydatki te nie mogą stanowić ulepszenia środka trwałego należącego do Wnioskodawcy.

2.5. Dostawa działki

Ze zwolnienia korzysta dostawa terenów innych niż budowlane i przeznaczone pod zabudowę (art. 43 ust. 1 pkt 9 ustawy o VAT).

Terenem budowlanym w rozumieniu ustawy o VAT są zatem wyłącznie grunty przeznaczone pod zabudowę zgodnie z miejscowym planem zagospodarowania przestrzennego lub decyzją o warunkach zabudowy i zagospodarowania terenu, o których mowa w przepisach o planowaniu i zagospodarowaniu przestrzennym.

Nawet jeżeli zgodnie z innymi ustawami grunt jest przeznaczony pod zabudowę na podstawie aktu administracyjnego (zezwolenie na realizację inwestycji drogowej), to nie jest to teren budowlany w rozumieniu ustawy o VAT. Gdy na działce jest utwardzona droga, to nie możemy mówić o sprzedaży działki niezabudowanej. Drogę należy traktować jak budowlę (zob. pismo Dyrektora Krajowej Informacji Skarbowej z 7 stycznia 2019 r., sygn. 0113-KDIPT1-2.4012.765.2018.3.PRP).

Powstaje również problem, gdy sprzedawana jest działka, na której znajdują się elementy należące do budynku usytuowanego na odrębnej nieruchomości, nieistotne dla sprzedawanej działki. Zdaniem większości sądów w takiej sytuacji można stosować zwolnienie z art. 43 ust. 1 pkt 9 ustawy o VAT, gdy według miejscowego planu zagospodarowania przestrzennego nie jest to teren przeznaczony pod budowę. W wyroku NSA z 26 września 2018 r. (sygn. akt I FSK 1272/16) czytamy:

Dostawa działki, która nie jest przeznaczona pod zabudowę (zgodnie z miejscowym planem zagospodarowania przestrzennego lub decyzją o warunkach zabudowy i zagospodarowania terenu), na której stoi jedynie nieistotna dla charakteru obiektu budowlanego część budynku, o którym mowa w art. 3 pkt 2 ustawy z 7 lipca 1994 r. (Dz.U. z 2017 r. poz. 1332 ze zm.) (np. ganek, schody, czy taras), dotyczy terenu niezabudowanego, a zatem podlegać powinna zwolnieniu z art. 43 ust. 1 pkt 9 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (t.j. Dz.U. z 2011 r., Nr 177, poz. 1054 ze zm.).

3. Ustalenie stawki VAT, gdy nie można stosować zwolnienia

Gdy przy sprzedaży nieruchomości nie możemy zastosować zwolnienia, to dostawa jest opodatkowana stawką 23%, chyba że jest to nieruchomość zaliczana do budownictwa społecznego. Gdy stosujemy stawkę 8%.

Definicja

Przez budownictwo objęte społecznym programem mieszkaniowym rozumie się obiekty budownictwa mieszkaniowego lub ich części, z wyłączeniem lokali użytkowych, oraz lokale mieszkalne w budynkach niemieszkalnych sklasyfikowanych w Polskiej Klasyfikacji Obiektów Budowlanych w dziale 12, a także obiekty sklasyfikowane w Polskiej Klasyfikacji Obiektów Budowlanych w klasie ex 1264 - wyłącznie budynki instytucji ochrony zdrowia świadczących usługi zakwaterowania z opieką lekarską i pielęgniarską, zwłaszcza dla ludzi starszych i niepełnosprawnych.

Jednak możliwość zaliczenia obiektu do budownictwa objętego społecznym programem mieszkaniowym jest limitowana. Nie zalicza się do obiektów budownictwa objętego społecznym programem mieszkaniowym:

1) budynków mieszkalnych jednorodzinnych, których powierzchnia użytkowa przekracza 300 m2,

2) lokali mieszkalnych, których powierzchnia użytkowa przekracza 150 m2.

W przypadku budownictwa mieszkaniowego o powierzchni przekraczającej limity, zwolnienie stosuje się tylko do części podstawy opodatkowania odpowiadającej udziałowi powierzchni użytkowej kwalifikującej do budownictwa objętego społecznym programem mieszkaniowym w całkowitej powierzchni użytkowej. Ustalając powierzchnię użytkową, można posłużyć się dowolną definicją normatywną z innych ustaw, gdyż przepisy VAT nie zawierają własnej definicji. Można posłużyć się również normą budowlaną (zob. pismo Dyrektora Krajowej Informacji Skarbowej z 13 maja 2019 r., sygn. 0113-KDIPT1-3.4012.121.2019.2.MWJ).

Przykład

Deweloper sprzedaje dom o powierzchni użytkowej 320 m2. Cena netto wynosi 500 000 zł. W tym przypadku stawka 8% będzie liczona od kwoty 468 750 zł (300/320 x 500 000), natomiast stawka 23% - od kwoty 31 250 zł.

Powstaje pytanie, czy podatnik, która sprzedaje domy, musi brać pod uwagę dwie stawki podatku: 8% dla budynku mieszkalnego objętego społecznym programem mieszkaniowym i 23% dla infrastruktury towarzyszącej, znajdującej się poza bryłą domu, takiej jak chodniki, podjazdy, ogrodzenia, bramy, przyłącza.

Za takim stanowiskiem opowiedział się NSA w wyroku z 18 października 2018 r., sygn. I FSK 1633/16). Organy podatkowe zajmują bardziej liberalne stanowisko, uznając, że (pismo Dyrektora Izby Skarbowej w Poznaniu z 26 kwietnia 2016 r., sygn. ILPP1/4512-1-81/16-4/HW):

Istotne znaczenie dla ustalenia właściwej stawki VAT ma sposób sprzedaży poszczególnych elementów transakcji. Analizie poddać należy okoliczność, czy poszczególne elementy transakcji mogą być, czy też nie, przedmiotem odrębnej własności, a przez to czy mogą stanowić przedmiot samodzielnego obrotu, a więc czy ww. udział w nieruchomości drogowej może być sprzedawany tylko i wyłącznie z nieruchomością gruntową, do której został przypisany, czy też odrębnie.

Z uwagi na powyższe w analizowanej sprawie niezasadne jest dzielenie przedmiotu sprzedaży na poszczególne składniki skoro prawo do garażu znajdującego się w budynku, infrastruktury towarzyszącej oraz udziału w drodze dojazdowej jest nierozerwalnie związane z prawem własności domu jednorodzinnego. Poszczególne prawa są ze sobą tak ściśle związane, że ich rozdzielenie miałoby charakter sztuczny. Ponadto z opisu sprawy wynika, że sprzedaż udziału w drodze dojazdowej nie może być i nie będzie przedmiotem odrębnej sprzedaży.

Podstawa prawna:

● art. 2 pkt 14, art. 5, 6 i 7, art. 29 ust. 8, art. 43 ust. 1 pkt 9, 10 i 10a, ust. 10 i 11, art. 91 ust. 4 ustawy z 11 marca 2004 r. o podatku od towarów i usług - j.t. Dz.U. z 2018 r. poz. 2174; ost.zm. Dz.U. z 2019 r. poz. 1018

● art. 2 pkt 4 ustawy z 9 września 2000 r. o podatku od czynności cywilnoprawnych - j.t. Dz.U. z 2017 r. poz. 1150; ost.zm. Dz.U. z 2018 r. poz. 2159

Marcin Jasiński, ekspert w zakresie VAT

REKLAMA

REKLAMA