Przedsiębiorcy nie zapłacą zaliczki na podatek przy niskich dochodach

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Opublikowana została nowa wersja projektu nowelizacji ustaw o PIT, CIT i o ryczałcie od przychodów ewidencjonowanych.

Ministerstwo Finansów nie tylko zmodyfikowało swoje wcześniejsze plany, szeroko już opisywane na łamach DGP, ale też zaproponowało nowe zmiany, istotne dla przedsiębiorców, a także dla pracowników.

Wyższa kwota wolna

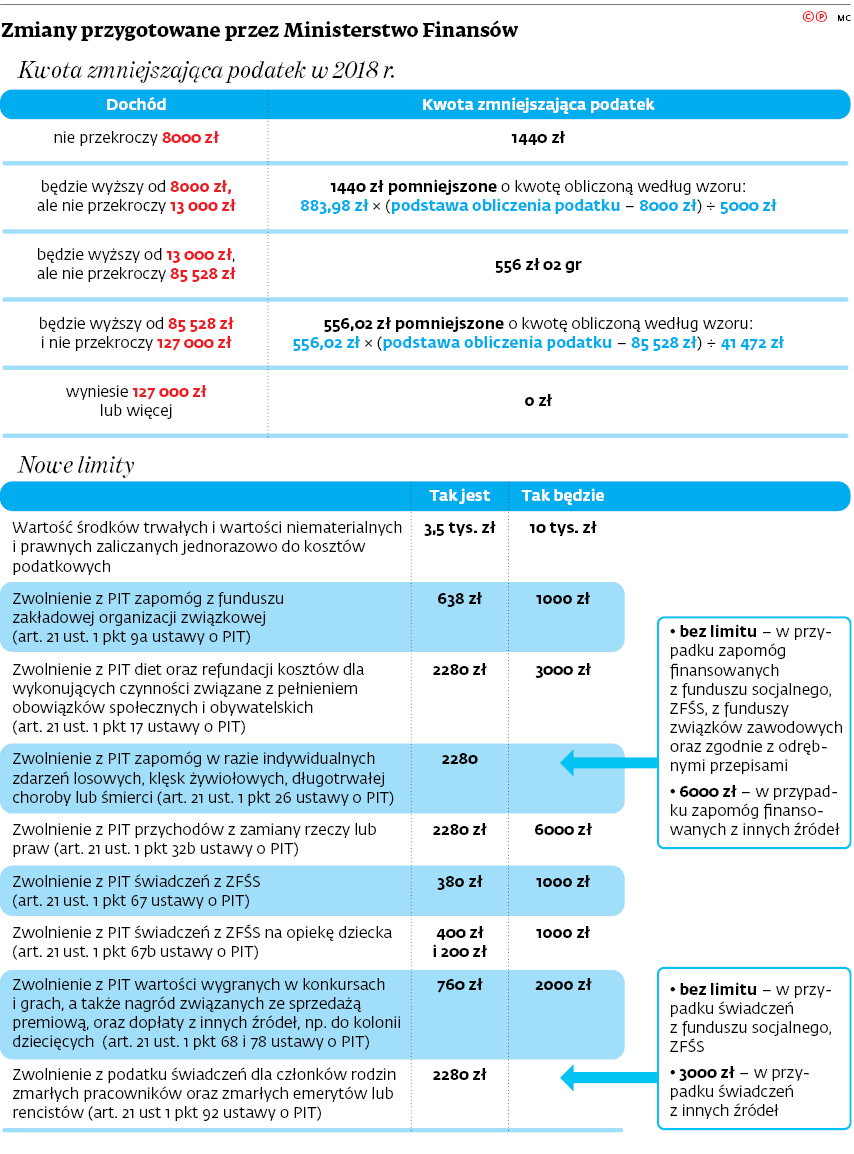

Potwierdziły się nasze informacje, że od 2018 r. kwota dochodu wolna od opodatkowania zostanie podwyższona z dzisiejszych 6600 zł do 8 tys. zł (pisaliśmy już o tym w artykule „Pół miliona osób więcej w ogóle nie zapłaci PIT”, DGP nr 180/2017). To oznacza, że osoby, których dochód (podstawa opodatkowania) wyniesie 8 tys. zł rocznie, w ogóle nie zapłacą PIT. Natomiast podatnicy, których podstawa opodatkowania będzie wyższa niż 8 tys. zł, ale nie przekroczy 13 tys. zł, uiszczą niższy podatek. Dla tych osób kwota zmniejszająca podatek będzie malała wraz ze wzrostem podstawy obliczenia podatku i będzie wynosić od 1440 zł do 556,02 zł.

REKLAMA

Z kolei podatnicy, u których podstawa obliczenia podatku przekroczy 13 tys. zł, ale będzie niższa od górnej granicy pierwszego przedziału skali podatkowej (85 528 zł), będą stosować kwotę zmniejszającą podatek w wysokości 556,02 zł.

Powyżej 85 528 zł kwota zmniejszająca podatek będzie maleć z 556,02 zł aż do 0 zł (przy dochodzie wynoszącym 127 tys. zł).

Coś dla przedsiębiorców

Ministerstwo Finansów chce także zwolnić z obowiązku zapłaty zaliczki na podatek dochodowy (bądź zaliczki od dochodów osiągniętych przez kilka następujących po sobie okresów rozliczeniowych), gdy nie przekracza ona 1000 zł. Ta zmiana powstała z myślą o małych przedsiębiorcach, ale będzie zapisana zarówno w ustawie o PIT, jak i w ustawie o CIT.

Natomiast wszystkich prowadzących działalność gospodarczą powinno ucieszyć podniesienie wartości początkowej środków trwałych oraz wartości niematerialnych, których zakup będzie można jednorazowo odliczyć od przychodu. Limit ten ma wzrosnąć z dzisiejszych 3,5 tys. zł do 10 tys. zł. To dwukrotnie więcej, niż zakładano w pierwotnym projekcie (wtedy mówiono o 5 tys. zł).

Zlikwidowany ma być obowiązek zgłaszania do urzędu skarbowego prowadzenia podatkowej księgi przychodów i rozchodów.

Coś dla pracowników

Na zmianach skorzystają też pracownicy, którzy otrzymują świadczenia od pracodawcy.

Przykładowo zostaną podniesione limity zwolnienia z PIT dla:

● zapomóg z funduszu zakładowej organizacji związkowej, otrzymywanych w przypadku indywidualnych zdarzeń losowych – planowany wzrost z 2280 zł do 6 tys. zł;

● świadczeń z zakładowego funduszu świadczeń socjalnych – planowany wzrost z 380 zł do 1 tys. zł;

● dopłat do wypoczynku – planowana podwyżka z 760 zł do 2 tys. zł.

Szczegóły dotyczące podniesienia podatkowych limitów przedstawiamy w tabeli.

Ryczałt od najmu

Resort finansów znacznie zmienił też swoje plany dotyczące zmian w opodatkowaniu najmu. Jak już informowaliśmy, odstąpił od pierwotnego zamiaru, że z ryczałtu ewidencjonowanego mogliby korzystać tylko ci wynajmujący, których roczne przychody nie przekraczałyby 100 tys. zł (pisaliśmy o tym w artykule „Bogatsi zapłacą 12,5 proc. ryczałtu od najmu”, DGP nr 177/2017).

Sprawdź: INFORLEX SUPERPREMIUM

Obecnie MF chce, aby powyżej tego limitu podatnicy nadal mogli korzystać z ryczałtu, tyle że po przekroczeniu 100 tys. zł przychodów stawka wynosiłaby 12,5 proc.

Poniżej 100 tys. zł przychodu stawka pozostałaby bez zmian – 8,5 proc.

Usługi niematerialne

Mocno złagodzony został kontrowersyjny pomysł dotyczący potrącania od przychodu wydatków na usługi niematerialne. Początkowo MF chciało, aby nielimitowane były tylko wydatki do 1,2 mln zł rocznie, a nadwyżka była objęta limitem w wysokości 5 proc. wartości zysku operacyjnego powiększonego o amortyzację (5 proc. wskaźnika EBITDA).

Zgodnie z nowym projektem nielimitowane będą wszystkie wydatki do 3 mln zł. Natomiast nadwyżka będzie objęta limitem do wysokości 5 proc. nadwyżki sumy przychodów ze wszystkich źródeł (pomniejszonej o przychody z tytułu odsetek) nad sumą kosztów uzyskania przychodów, pomniejszonych o odpisy amortyzacyjne i odsetki zaliczane do kosztów. W Ministerstwie Finansów nazywają ten wskaźnik „podatkową EBITDA”.

Co więcej, ograniczenia mają dotyczyć już tylko kosztów poniesionych na rzecz podmiotów powiązanych z podatnikiem. To oznacza, że nie byłoby ograniczenia dla profesjonalnych, kupowanych od podmiotów zewnętrznych, usług księgowych, prawnych, przetwarzania danych, licencji itd.

Odsetkowe koszty

Resort finansów zgodził się też 25-krotnie podwyższyć próg, po przekroczeniu którego podatnicy będą musieli stosować ograniczenia w zaliczaniu odsetek do kosztów uzyskania przychodów. Przy czym nie chodzi tu już jedynie o odsetki od pożyczek od podmiotów powiązanych (tak jest dzisiaj), ale od wszelkich form finansowania zewnętrznego (kredytów, pożyczek, leasingu itp.), również gdy udzielają ich podmioty niepowiązane.

W nowym projekcie ministerstwo założyło, że jeśli płacone przez podatnika odsetki netto (nadwyżka kosztów finansowania nad przychodami z odsetek) przekroczą rocznie 3 mln zł (wcześniejszy projekt zakładał 120 tys. zł), wówczas do kosztów podatkowych można będzie zaliczyć je tylko w wysokości 30 proc. podatkowej EBITDA.

Mimo 25-krotnie podwyższonego progu (ze 120 tys. zł do 3 mln zł) nadal będzie on niższy, niż przewiduje unijna dyrektywa, która pozwala na ustalenie go na poziomie 3 mln euro.

Rozdzielenie przychodów

Resort nie rezygnuje z rozdzielenia przychodów podatników CIT na dwa źródła: z działalności gospodarczej (operacyjnej) i z zysków kapitałowych. Odstąpił natomiast od najbardziej kontrowersyjnego pomysłu, aby przedsiębiorcy nie mogli odliczać straty ze zbycia własnych wierzytelności od przychodu z działalności operacyjnej. Obecny projekt zakłada, że do źródła „zyski kapitałowe” będą zaliczane:

● przychody ze zbycia tylko tych wierzytelności, które wcześniej zostały nabyte przez podatnika, oraz

● przychody ze zbycia wierzytelności wynikających z przychodów zaliczanych do zysków kapitałowych.

Podział źródeł przychodów w CIT na działalność gospodarczą i przychody z zysków kapitałowych nie będzie dotyczył banków i innych instytucji finansowych.

Od galerii i biurowców

Resort złagodził też swoje pomysły dotyczące minimalnego podatku od budynków handlowo-usługowych oraz biurowych. Zgodnie z nową koncepcją podatek miałby wynosić miesięcznie 0,035 proc. wartości początkowej nieruchomości (czyli 0,42 proc. rocznie), a nie – jak pierwotnie zakładano – 0,042 proc. miesięcznie (czyli 0,5 proc. rocznie).

Co więcej, podatek ma być pobierany tylko od nadwyżki wartości początkowej powyżej 10 mln zł, a nie jak MF pierwotnie zakładał – od całej wartości budynku, gdy przekracza ona 10 mln zł. Tym samym potwierdziły się nasze informacje, o których pisaliśmy w artykule „Skrytykowany MF nieco chowa pazury” (DGP nr 172/2017).

Zmiany dla banków

Ministerstwo zamierza też wprowadzić zmiany dla banków, które ułatwią im rozliczenie z fiskusem po wprowadzeniu od 1 stycznia 2018 r. nowych zasad rachunkowości. Nowy Międzynarodowy Standard Rachunkowości nr 39 będzie zobowiązywać banki do rozpoznawania dla celów rachunkowych strat na portfelu kredytowym, które mogą ponieść w trakcie kredytowania. Po zmianach w ustawie o CIT odpisy byłyby rozpoznawane w bankach jako odpisy na oczekiwane straty kredytowe z tytułu składnika aktywów finansowych (odpisy na straty kredytowe). ⒸⓅ

Agnieszka Pokojska

Etap legislacyjny

Projekt nowelizacji ustawy o PIT i CIT oraz ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne – skierowany na komisję prawniczą

REKLAMA

REKLAMA