Ulgę na złe długi należy zwrócić nawet po przedawnieniu

REKLAMA

REKLAMA

REKLAMA

REKLAMA

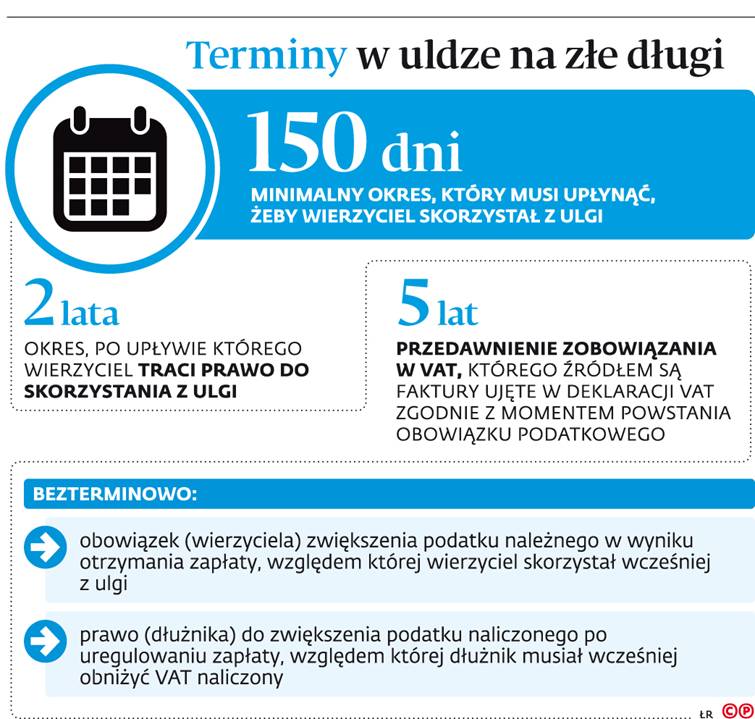

Takiego zdania jest fiskus. Eksperci zasadniczo podzielają ten pogląd. Niektórzy jednak wskazują na nierówność praw i obowiązków wierzyciela. Ma on bowiem tylko dwa lata na skorzystanie z ulgi na złe długi, ale gdy potem odzyska należną mu zapłatę, musi podzielić się z fiskusem podatkiem, niezależnie od tego, ile czasu upłynęło już od transakcji.

To inne przedawnienie

Zasadą jest bowiem, że podatnik, który przez co najmniej 150 dni nie dostaje zapłaty za towar lub usługę, może skorzystać z ulgi na złe długi, czyli zmniejszyć podstawę opodatkowania VAT, i przez to podatek należny wpłacany do urzędu skarbowego. Wierzyciel nie może jednak zwlekać z wykorzystaniem ulgi – ma na to tylko dwa lata, licząc od końca roku, w którym wystawił fakturę.

Po otrzymaniu zapłaty wierzyciel musi ulgę oddać, czyli dopłacić należny VAT. Pytanie – jak długo fiskus może się tego domagać? Czy jeżeli dłużnik zapłaci za towar lub usługę po 10 latach, to wierzyciel ciągle ma obowiązek zwrócić ulgę, mimo że zasadniczo podatki przedawniają się po pięciu latach? Z odpowiedzi dyrektora KIS wynika, że taki obowiązek faktycznie istnieje.

REKLAMA

Spółka, która o to spytała, nie dopłaciła podatku, bo uważała, że zobowiązanie podatkowe z tytułu przeprowadzonej przez nią transakcji dawno się już przedawniło. Dyrektor KIS stwierdził jednak, że w tym wypadku nie ma zastosowania art. 70 ordynacji podatkowej, który mówi o 5-letnim okresie przedawnienia zobowiązań podatkowych.

Wyjaśnił, że po uregulowaniu zaległości przez dłużnika spółka musi na bieżąco zwiększyć podstawę opodatkowania oraz kwotę podatku należnego, czyli w rozliczeniu za okres, w którym otrzymała należność. Wynika to z art. 89a ust. 4 ustawy o VAT.

– Interpretując ten przepis literalnie, należy stwierdzić, że dokonanie takiego zwiększenia jest obowiązkowe, nawet jeżeli zapłata nastąpi po upływie pięciu lat od dnia powstania zobowiązania podatkowego – potwierdza Katarzyna Adamowicz, doradca podatkowy, menedżer w Gekko Taxens.

Ekspertka zgadza się jednak z taką wykładnią, ponieważ przypomina, że celem ulgi na złe długi jest odciążenie wierzyciela w sytuacji, gdy jego kontrahent nie zapłacił za dostawę lub usługę. Gdy do zapłaty dojdzie, ulga w całości lub w części przestaje być zasadna.

Jeden zwiększa, drugi zmniejsza

Jest też inny powód akceptacji stanowiska dyrektora KIS – dłużnik, który ureguluje zapłatę, ma prawo zwiększyć VAT naliczony, który wcześniej obniżył (art. 89b ust. 4 ustawy o VAT).

– Jedynym warunkiem, od którego uzależnione jest prawo dłużnika do zwiększenia kwoty VAT naliczonego, jest uregulowanie przez niego zaległych zobowiązań bez względu na termin, w którym to nastąpi – wyjaśnia Katarzyna Adamowicz. Dodaje, że takie stanowisko potwierdził również dyrektor Izby Skarbowej w Katowicach w interpretacji z 28 października 2016 r. (nr IBPP2/4512-608/16-1/RSz).

Polecamy książkę: VAT 2017. Komentarz

– Z jednej strony oznacza to bezterminowy obowiązek wierzyciela do zwiększenia VAT należnego o kwotę uregulowanych należności, w stosunku do których uprzednio zastosowano ulgę na złe długi, z drugiej jednak pozwala dłużnikowi w takiej sytuacji zwiększyć VAT naliczony – podsumowuje ekspertka.

Ze stanowiskiem dyrektora KIS zgadza się także Kalina Figurska-Rudnicka, doradca podatkowy, starszy menedżer w MDDP. – Interpretacja, mimo pokrętnego uzasadnienia, jest prawidłowa – mówi. Podobnie jak organ interpretujący ekspertka zwraca uwagę na to, że obowiązek korekty (wykazania podatku należnego na skutek otrzymania należności) nie jest skorelowany z pierwotnym obowiązkiem podatkowym (powstającym z tytułu dostawy towarów lub świadczenia usług), ale z zapłatą przez kontrahenta należności, w stosunku do których wystawca faktur skorzystał w przeszłości z ulgi na złe długi.

Przedawnienie daje bezpieczeństwo

– Stanowisko organu przyjęte w omawianej interpretacji jest co najmniej dyskusyjne – uważa Magdalena Jaworska, meneger w Crido Taxand. – Oznacza bowiem, że organy podatkowe miałyby prawo do nieograniczonego w czasie domagania się uiszczenia przez podatnika kwoty podatku należnego. – Pytanie tylko, czy takie podejście jest zgodne z zasadą pewności prawa, która jest gwarantowana przez instytucję przedawnienia – zastanawia się ekspertka. ⒸⓅ

Katarzyna Jędrzejewska

REKLAMA

REKLAMA